作者丨前哨

出品丨牛刀财经(niudaocaijing)

2023年,零食行业迈入快车道,市场对休闲零食未来一年甚至更长时间的走向有了预判——将进入低价竞速时代。

除了多个零食品牌释放降价促销信号外,天然具备高性价比的量贩零食赛道也吸引了越来越多玩家的参与,行业好不热闹。

万辰集团作为量贩零食领域的新晋玩家,借助一系列资本操作,快速跻身行业头部,成为许多投资者研究的重要标的。那么,其究竟成色几何呢?一起开看看!

1、12亿资金投入,不自量力的扩张狂欢

近日,万辰集团透露,为加快好想来品牌全国化进程,计划在未来一段时间投入12亿元,用于全国市场发展过程中的品牌建设、供应链建设、运营团队建设、加盟商扶持等。

不得不说,12亿的资金投入,堪称大手笔,但是从万辰集团近期的一系列的资本动作和财务表现来看,这一计划能否顺利进行存在很大的不确定性。

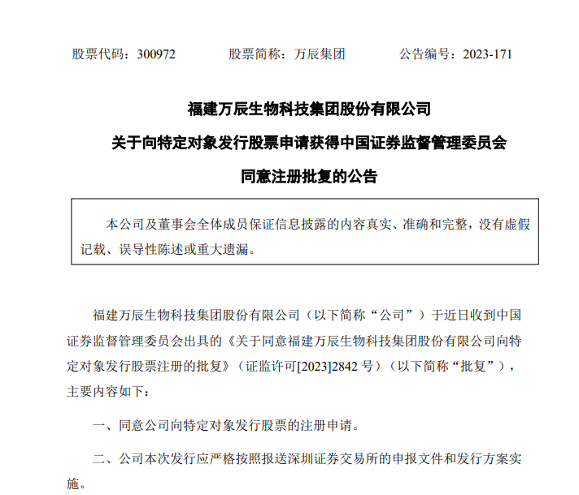

就在去年12月,万辰集团发布了两则公告,简要概括下:

1、证监会同意万辰集团向实控人王泽宁定向增发2亿元;

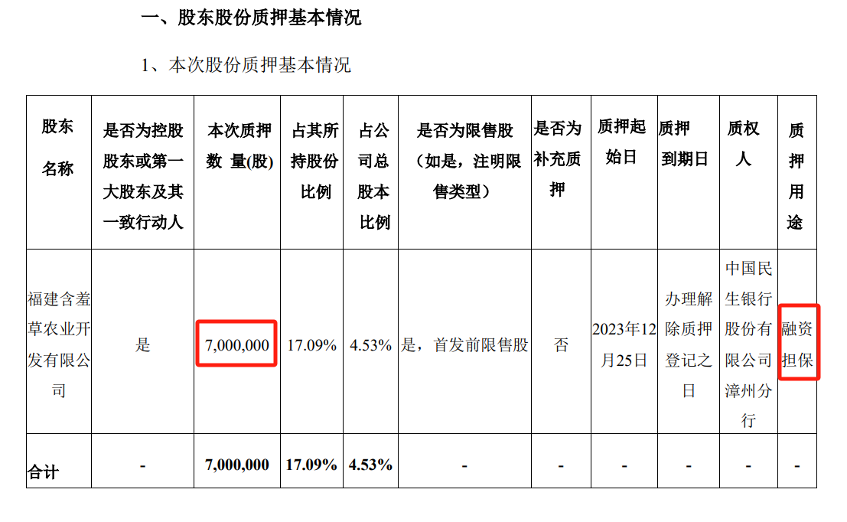

2、第一大股东质押其持有的700万股公司股票,用于融资担保。

两则公告都传达出一个信息:万辰集团很缺钱。

在两个亿都拿不出来的情况下,12亿资金从哪里来?至少从万辰近期的财务表现来看,这笔钱很难拿出来。

更令人担忧的是,目前万辰还面临着加盟商的控诉,包括合同造假、错货漏货、价格不一等问题。许多加盟商在各平台发声,说自己被天花乱坠的合同所蒙蔽,加盟后经营权所属都是大问题,公司声誉已经面临一落千丈的风险。在这种情况下,还要进行盲目扩张,是对投资人和加盟商的负责吗?

(截图来源于加盟商)

(截图来源于小红书平台)

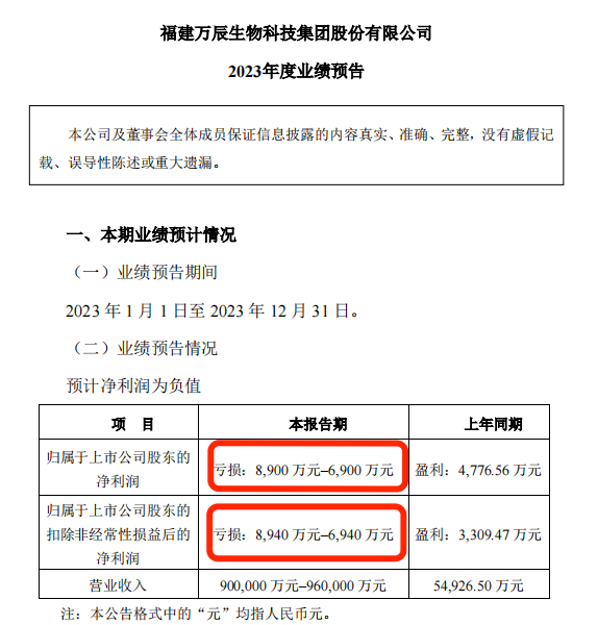

2、2023年同比由盈转亏,预亏超6900万

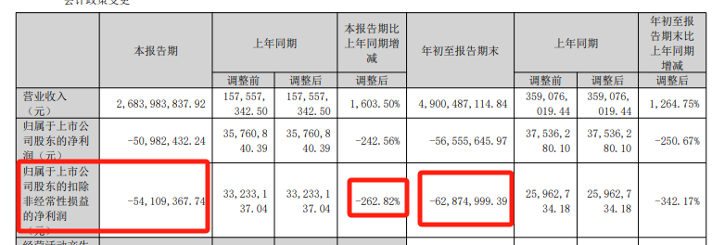

据万辰2023年度业绩预告显示,2023年万辰集团扣非亏损6940-8940万元,同比由盈转亏。而2023年前三季度,万辰集团扣非净利润-6287万元,同比下跌342%。也就是说,2023年第四季度,万辰集团同样是亏损的。

3、现金流出现困难 运营成本飙升

量贩零食行业的特点,决定了企业需要支付大量预付款、储备大量存货,对现金流的需求比较大。在业绩亏损的情况下,万辰集团的自有资金自然不够用,截至今年6月末,万辰集团短期借款已达2.54亿元,比上年同期的7748万元大幅增加。

到了第三季度,万辰集团的现金流更加困难。2023年前三季度,其短期借款已达到4.69亿,资产负债率由上年的27.96%增至74.86%,经营性现金流-6092万元,入不敷出,流动比率0.8,短期债务都还不上了。面对这样火烧眉毛的情况,实控人自掏腰包、股权质押融资的救急之举就容易理解了。

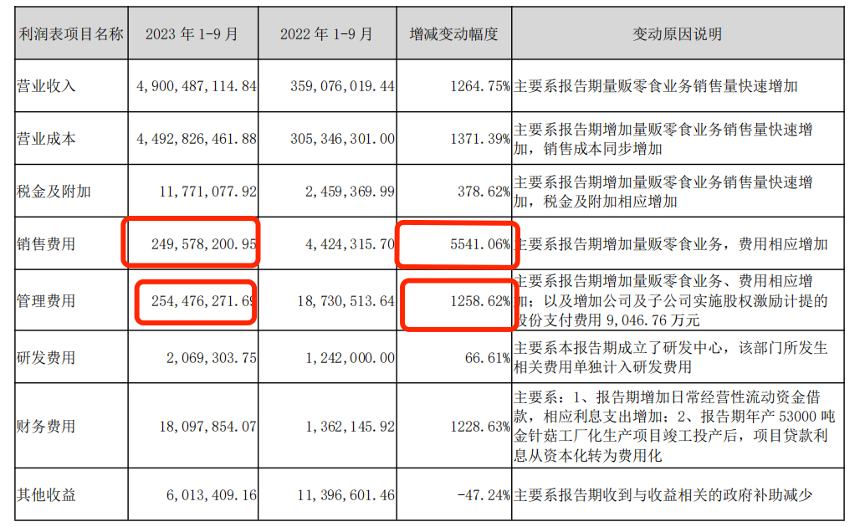

再来看运营情况,2023年前三季度销售成本飙升55倍至2.5亿元,管理费用飙升12倍至2.5亿元。摊子铺得确实够大,但管理成本也随之飙升,接下来的全国化布局只会使当前的运营情况变得更糟。

4、业绩亏损却大额分红,置股民利益于不顾

虽然业绩出现亏损,但是万辰集团的股权结构,以及业绩分红,不得不让人怀疑其深耕零食行业的诚意。

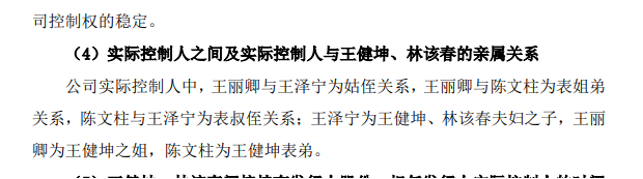

公开信息显示,万辰集团第一大股东福建含羞草农业开发有限公司实际上由王泽宁控制,王泽宁是万辰集团的实控人,持股比例约37%,而且其他两个实控人陈文柱、王丽卿,与王泽宁存在亲缘关系,三者直接或间接持有万辰集团约50%的股份,公司具有明显的家族企业特征。

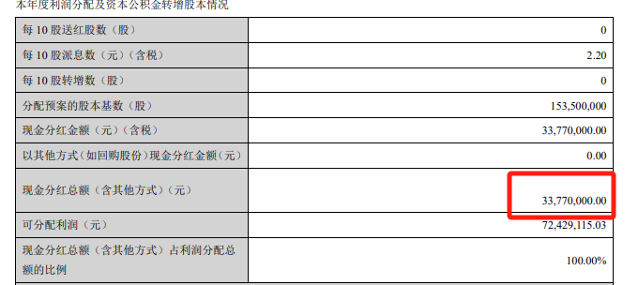

2021年,上市第一年,在业绩变脸的情况下,万辰集团进行了大额分红,共计3377万元,按实控人的持股比例看,以上三位共拿走约1700万现金分红。

另外,值得注意的是,自上市以来,董事长与实控人的薪资也水涨船高。据2021年报显示,董事长王建坤的薪资是24万元,到2022年时,其薪资增长了238%,达到78.7万元,实控人王泽宁、王丽卿的薪资也分别上涨了54%、68%。分红薪酬两头拿,不知道小股东会作何感想!

5、“采蘑菇”的玩家转型零食,必然先天不足

赶上了量贩零食崛起的风口,万辰开店数量快速超过4000家,看上去确实遥遥领先。但经营数据着实难看,让人很难相信万辰集团有足够的能力和经验做好零食生意。其实,深挖万辰集团的前世今生,可以发现,这位选手并不是从一开始就站在零食赛道上。

万辰集团前身是万辰生物,主营业务为鲜品食用菌的研发、工厂化培育与销售,主要产品为金针菇、真姬菇等,曾在2020年被列入农业产业化国家重点龙头企业。在其招股说明书中,并没有主营业务涉足零食的迹象。

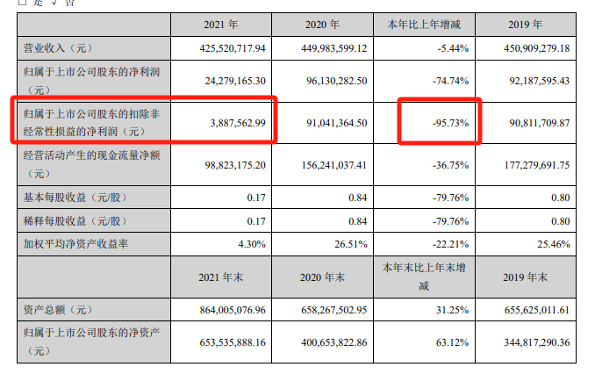

2021年万辰生物登陆创业板,没过多久便遭遇业绩大变脸,上市当年扣非净利润便下跌95%。根据其年度报告的说法,2021年疫情防控政策对餐饮业的正常消费带来影响,同时,国内外大宗货物贸易市场价格剧烈波动,导致原材料价格上涨较多,受供给需求双重压力,年度业绩出现较大的跌幅。

蘑菇生意虽然不好做,零食行业却迎来新机会。随着人流回归社区,加之追求性价比的消费方式逐渐兴起,高性价比的量贩零食行业乘势而起。大型商超、店铺的关停潮,也为零食量贩店争取到了更加优质的开店点位。主营业务遭遇挫折,万辰生物马上调转船头,追赶量贩零食的风口。2022年8月开始,其在公开披露信息中表示涉足零食领域。短短四个月,万辰生物零食业务便贡献了全年营收的12%,从此公司业务重心便偏向零食领域。

到2023上半年,零食业务已成为万辰生物营收的大头,占到总营收的90%左右。尝到量贩零食业务带来的甜头后,下半年万辰生物完成工商变更登记,摇身一变成为万辰集团,开启了在零食行业的攻城略地。

作为行业新晋选手,万辰集团相比其他长期深耕行业的玩家,必然经验不足,能否在零食赛道闯出一片天地,仍需时间检验。加之,当前的经营困局以及业绩压力,真正做好全国化布局,称霸零食行业,还有很长的路要走,拭目以待吧!