黄金,可以说是目前最热的市场之一。

可以看向刚刚过去的“520”,黄金首饰消费再攀高峰。据京东数据,“520”期间,黄金等首饰成交额整体同比增长132%。

而市场的高景气也早已在相关企业业绩中有所体现。据财报,2023年,周大生、曼卡龙、老凤祥等黄金珠宝公司均实现营收、净利润双增,其中,周大生的营收增速处于行业领先。

值得一提的是,5月22日,周大生也针对2023年财报召开了业绩说明会,董事会秘书及副总经理何小林用八个字概括了去年业务转型的表现——“初战告捷,表现优异”。但能否持续优异,既看市场景气,也看其自身进一步的攻关。

黄金钻石此长彼消之下,周大生“初战告捷”

首先看看周大生“初战告捷”的成果。

财报显示,2023年,周大生实现营收162.9亿元,同比大幅增长46.52%;归母净利润达到13.16亿元,同比增长20.67%。

素金类产品是这一轮增长的绝对主力军,根据财报,相关业务营收高达137.2亿元,同比大幅增长62.01%。而该业务的爆发式增长,也是“黄金时代”辉煌的投射。

具体而言,随着年轻人对黄金持续“真香”,黄金首饰消费市场快速发展。国家统计局数据显示,2023年社会消费品零售总额为471495亿元,同比增长7.2%。其中,限额以上单位金银珠宝类零售额3310亿元,创历史新高,同比增长13.3%,增速居于近十年第二高位。

而周大生能够成功把握市场机遇,或得益于其积极的业务转型。

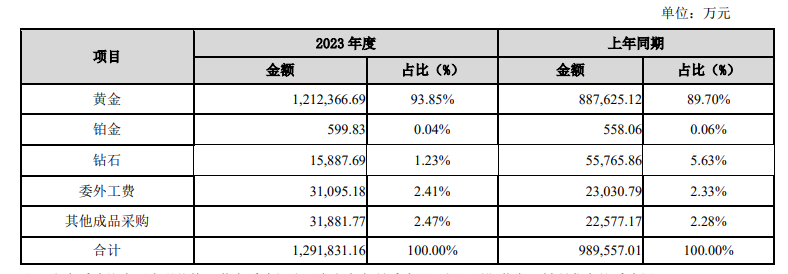

在业绩说明会上,何小林表示,“2019年以前,其实周大生是以钻石镶嵌产品为主的公司,黄金在其次”。而结合财报来看,其产品定位已经转化为“以黄金为主力”。

财报数据显示,目前钻石镶嵌类产品营收为9.18亿元,同比下降29.4%,仅占总营收的5.6%;素金类产品则占总营收的84.2%。

这样的调整,除了受到黄金消费热潮推动,也一定程度上源于钻石市场并未出现明显的反弹复苏迹象。

具体而言,由于消费频次和场景较为单一等,钻石行业的疲态较为显著,中国珠宝玉石首饰行业协会的报告显示,2023年,珠宝首饰市场总规模突破8000亿大关的同时,钻石产品市场规模仅600亿元,同比下降26.8%。

这一背景下,周大生及时转向,无疑能把握到更大机遇。不过,产品结构调整仅构成了增长的第一层逻辑,另一层则与渠道建设相关。

根据财报,2023年,周大生加盟业务营收119.72亿元,同比增长44.31%;自营线下业务营收16.17亿元,同比增长51.29%;自营线上(电商)业务营收25.08亿元,同比增长62.25%。

显而易见,以加盟为主的线下布局是周大生主要的渠道开拓方式。就黄金珠宝这类商品而言,线下确实是更加主流的销售渠道,据悉,消费者在选购黄金首饰时为了避免购买风险,享受到较为完善的售后保障服务,往往更希望亲自进店体验和当面查看商品。

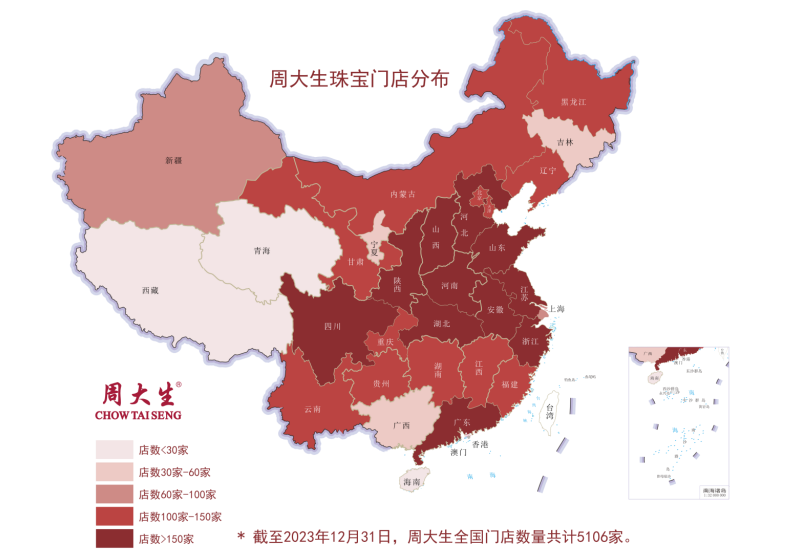

正是基于这一消费特征,周大生2023年新增门店988家,撤店498家,净增加490家。另外,财报显示,公司门店主要集中在三四线及以下城市,占比达68.29%。

这也反映出行业下沉趋势。具体而言,三四线及以下城市正在成为黄金珠宝企业重点开拓的市场版图,主要源于这些地区的潜在需求巨大。数据显示,三线及以下城市黄金珠宝人均年消费水平从2017年的460.7元增至2022年的617.5元,复合年增长率6.0%,超过一二线城市和全国平均水平。

这种背景下,除周大生以外,中国黄金、周大福、老凤祥等一众黄金珠宝品牌也在加码进军下沉市场,比如,财报显示,2023年,老凤祥净开店385家,其中很大一部分在下沉市场。对此,老凤祥进一步强调:“坚持市场开拓力度,持续推进渠道下沉、做精做细市场,不断提升市场覆盖面和占有率。”

整体来看,通过积极的业务转型、渠道开拓,2023年周大生享受到了“黄金时代”的红利,不过,前进道路上也有变数。

财报显示,2024年第一季度,周大生实现营收50.7亿元,同比增长223.01%;净利润3.41亿元,同比下降6.61%;扣非净利润3.36亿元,同比下降5.7%。

由此来看,周大生还要继续攻关。

如何在黄金市场的不确定性中,找寻确定性?

联系行业环境来看,当前周大生的发展存在一定不确定性,其实也在意料之中。

一方面,黄金消费市场存在一定分化情况。中国黄金协会统计数据显示,2024年一季度,全国黄金消费量308.905吨,同比增长5.94%。其中,黄金首饰183.922吨,同比下降3.00%;金条及金币106.323吨,同比增长26.77%。

对此,中国黄金协会给出了解释,“快速上涨的黄金价格,叠加黄金首饰加工费和品牌溢价高等因素,消费者观望情绪增强,使得黄金首饰消费在一定程度上受到了抑制,黄金首饰零售商销售压力增加”。

另一方面,金价的不断走高,也一定程度上影响企业的成本支出。据悉,金价已从今年3月份的2000美元/盎司左右攀升至2400美元/盎司左右,这一背景下,黄金珠宝销售商的采购成本在持续增长。

就这一点,周大生的财报中有一定体现。由于金价处于高位以及品牌产品结构调整,2023年,周大生黄金采购金额达到121.24亿元,同比增长36.59%,钻石采购金额1.59亿元,同比下降71.5%。

而除了采购,销售渠道的铺设也需要企业加大推广投入。根据周大生2023年年报,公司构建了由机场、高铁、互联网、新媒体等各类媒介整合的立体式品牌营销传播体系,或受此影响,2023年周大生销售费用为9.44亿元,同比增长26.15%;管理费用为1.06亿元,同比增长14.24%。

综合来看,市场需求受到一定抑制以及经营成本的上行,使得周大生等企业面临一定的发展压力,可以看到,2024年一季度,明牌珠宝的业绩承压也较为明显,根据财报,该公司报告期内实现营业收入13.56亿元,同比增长10.24%,归母净利润2053万元,同比下降55.14%。

那么,该如何不惧市场逆风,持续增强内生增长力,实现更加稳定的发展呢?其实相关品牌正在释放一些积极的发展信号。

比如,2023年,周大生继续加大了黄金产品研发力度,分别从“中国文化IP、国际艺术IP、卡通IP”等方向进行创意研发并积极推动产品上市营销。

在打造中国文化IP方面,陆续推出以中国传统色为亮点的“国韵”东方韵美装扮系列,以经典吉祥纹样为特色的“国瑞”文化祝福系列;在打造国际艺术IP方面,与法国国家博物馆联盟携手推出“莫奈花园”国际艺术珠宝系列等。这些动作一定程度上契合了当前的市场需求变化。

实际上,当前年轻消费群体选购黄金,不仅需要保值属性,也需要潮流与情感的载体,正如周大生品牌营销总监鹿岩指出,“黄金在年轻人中走红,源于年轻人对国潮IP类产品风格的追求、自我个性的表达。随着黄金工艺的进步,黄金产品会越来越时尚潮酷”。

与此同时,这也在一定程度上破解了同质化竞争。当前黄金珠宝赛道的竞争态势显而易见,据天眼查数据,截至目前,现存与黄金饰品相关的企业3.7万余家;2024年1-4月,新增注册相关企业1200余家,同比增长53.9%。

而竞争的水平仍然处于低维,表现就有趋同的渠道扩张和产品创新路线,对此,世界黄金协会中国区行业拓展及营销负责人陈志君也认为,“国内黄金珠宝行业面临一个共同的挑战——同质化,从渠道购物体验、产品结构到营销手段,同质化竞争无处不在”。

这一背景下,注重创新打造更符合核心消费群体审美的饰品,愈发成为竞争重点。因此,周大生积极开展IP联名,也是品牌创新意识驱动,只有打造出足够有消费记忆点的产品,才能获得更加广泛的受众,并或能借此穿越周期,迎来更加持续的增长。

作者:天上的雪羊

来源:松果财经