文/路世明

编辑/大风

近日,有网友曝出宁德时代向员工发出了“奋斗100天”的号召。图片内容显示,为更好完成组织赋子的任务,加快推进各项工作达成,宁德时代号召从6月12日起,JG7+奋斗100天。

简而言之,就是号召符合条件的员施行896的工作日,即早上8点上班,晚上9点下班,每周工作6天,共“奋斗”100天。

消息发酵后,宁德时代迅速引来了各种“谩骂”。有网友表示:“宁德时代这个搞法远比任何其他企业做这事更恶劣。”、“这就是锂电池行业世界第一的龙头企业,产业升级后牛马依旧牛马。”

而针对施行896工作制的消息,6月17日宁德时代则回应称:“这是谣言,是造谣,我们没有896。”

消息究竟是不是谣言,或许只有宁德时代的员工们更清楚。但从这则消息不难看出,宁德时代在告别高速增长时期、产能持续过剩、竞争对手群起的局面下,正显的十分“焦虑”。

中外有别,公然无视劳动法

宁德时代的回应似乎有点站不住脚。

此前,有宁德时代内部员工向《国际金融报》记者证实,公司确实有发布“奋斗100天”的消息,但并非通过内部通知邮件发送,而是以群消息传达或口头通知。

更重要的一点是,宁德时代“奋斗百天”的口号并不是今年才有,而是早在2016年便被提及。

彼时宁德时代还未有“宁王”称呼,面对市场竞争,董事长曾毓群提出“要以跟竞争对手拼命的精神奋斗百天”。从那时起,各个部门便下达要求,员工开始每天加班至晚上9、10点才能下班,且“义务加班”。但与此次传出的“896”工作制不同的是,2016年并未有明确职级要求。

通过压榨员工劳动时间的“奋斗”精神,并非宁德时代一家独有。

2014年,台积电就曾提出过“夜鹰计划”,即从4万多名员工中组织300余人的研发工程师团队专门值小夜班或大夜班,实现24小时不间断加速研发,依靠投资1.5倍和2倍的人力和时间追赶技术。

2016年底,夜鹰计划初获成功,攻克10纳米节点。单10纳米之后还有7纳米,7纳米之后还有5纳米,夜鹰部队没有原地解散,而是化整为零,变为常驻制度。

有样学样,2022年已有报道指出,“奋斗100天”在宁德时代已成常态化。另一个佐证是,此前不少求职者在社交平台发文称,面试该公司,面试官会直接提问“能否加班”。

图:宁德时代溧阳基地

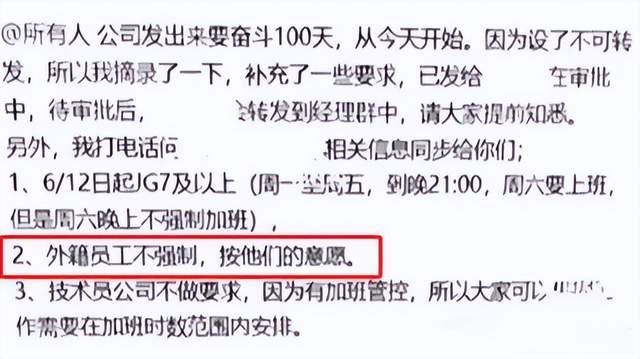

在如此明目张胆地不遵守劳动保障法律法规之外,更“恶劣”的一点是在网传宁德时代的通知中明确提到:外籍员工不强制,按他们的意愿。

这无疑是在告诉所有人:只有中国员工才配得上这种“奋斗”精神。这种区别对待的做法,不仅伤害了员工的感情,也严重损害了宁德时代的形象和声誉。

有意思的是,6月7日美国共和党议员要求以强迫劳动为由,将宁德时代列入制裁名单,受该消息冲击、股票暴跌的宁德时代则反驳称:相关指控毫无根据并完全错误。

产能过剩,营收连续下滑。

号召员工“奋斗”的背后,是宁德时代对发展的“焦虑”。

根据其2024年一季度财报,2024年1-3月宁德时代实现营业收入797.7亿元,同比减少10.41%,这已是继去年四季度后,宁德时代连续第二季度出现营收下滑现象。

此外,一季度实现归属于上市公司股东的净利润105.1亿元,虽然依旧在增长,但增速已下滑至7%,远无法和去年一季度的557.97%相提并论。

其实进入到2024年以来,动力电池行业的竞争态势变得进一步恶化。

数据层面,磷酸铁锂电芯均价降到0.38元/Wh,同比下降52%,环比下降13.6%;三元锂电芯均价降至/Wh,同比降幅高达44%,环比下滑4%;位于产业链最上游的原材料碳酸锂售价则降至10万元左右,相比两年前降幅超过80%。

随着动力电池价格战的进一步加剧,宁德时代营收端不断承压,增长疲态尽显。整体来看,造成宁德时代失利的原因有很多,但最重要的还是产能的“失速与过剩”。

2021年和2022年是整个全球市场新能源车型增速最快的两年,但是到了2023年,新能源产销的增速大幅度放缓,海外很多车企也都放出了要“延缓新能源进程”的决定。

不过,车企在过去三年内大幅度扩产,库存已经有了不少的累加,动力电池的进一步成长空间受到了严重的挤压。2023年上半年,新能源电池企业的产能利用率只有40%,有60%左右的“空产”是装不上车的。

具体到宁德时代,2021年产能利用率高达95%,2022年产能利用率九下降到了83.4%,到了2023年,宁德时代的产能已经能满足全球80%左右的动力电池需求,但是产能的利用率却只有70.47%。

可即便如此,宁德时代扩产的步伐并没有丝毫放缓。

近日北京时代电池基地项目获批施工许可证,工程规模1.57万平方米,将分两期建设,计划2026年投产。从股权结构来看,北京时代为宁德时代、北汽海蓝芯、京能科技、小米汽车四方设立的合资公司,而宁德时代持股51%,为实控方。

一般来说,企业在面临发展临界点的时候,要么会让员工拼命加班加点卷低价,要么会向上突围走科技创新高端化。现在看来,宁德时代似乎选择了前者。

群狼环伺,宁王“地位”不保

虽然宁德时代依旧是目前国内最大的电池供应商,但是动力电池市场已经告别宁德时代“一家独大”的局面,市场的话语权逐步从宁德时代向更多元的企业转移。

数据显示,5月国内电池装车量为9.9GWh,同比增长41.2%。不过,宁德时代同期的电池装车辆为17.29GWh,市占率为43.87%,环比下降0.77%。

相比之下,比亚迪以11.42GWh的装车量排在第二位,市占率为28.97%,环比增长0.6%。

再把时间线拉长一些,2022年宁德时代在国内动力电池市场的份额首次跌破50%;2023年9月宁德时代的市场占有率失守40%下跌到39.41%。

2023年全年,宁德时代虽然仍保持43.1%的市场占有率,但与2022年的48.2%相比,已大幅下降5.1个百分点。形成鲜明对比的依旧是比亚迪,其在2023年的市场份额增长了3.76%。

事实上,除了比亚迪自有汽车销售带来的竞争压力之外,下游整车企业本身也不愿意看到宁德时代在动力电池领域一家独大的局面。

一方面,出于保供考虑以及减少对宁德时代的过度依赖等需求,国内车企纷纷建立起分散化的采购体系,开始选择中创新航、弗迪电池、欣旺达等低价电池装配至较低车型,这使得宁德时代的电池装车量逐渐下滑。

另一方面,随着广汽、上汽、长安、吉利、蔚来、小鹏等多家车企宣布自研电池,希望把动力电池纳入自己的垂直零部件供应链管理体系,也导致宁德时代与车企订单“强绑定”的商业模式开始变得愈发不稳定。

对此,宁德时代曾在2023年初推出“锂矿返利”计划,该计划旨在进一步“绑定”车企的订单,但该计划随着锂价跳水而再无下文。

除了市占率被“同行”和“客户”不断侵蚀以外,宁德时代在海外市场也正遭遇着打压。

6月7日,美国 ” 美中战略竞争特别委员会 ” 主席及多位众议院议员发起一项名为《脱离外国敌对电池依赖法》的议案。该议案要求禁止美国国土安全部从六家中国锂电池企业采购电池,包括宁德时代和比亚迪。

受到这一利空消息的影响,宁德时代股价于6月14日出现了大幅下跌,市值进一步缩水。

国内群狼环伺,国外遭遇抵制,褪去万亿市值光环的宁德时代,面临的压力与日俱增。

如何才能寻求一条新的出路?这个问题的答案或许是技术突破,又或许是引导产业风向改变,但绝对不会是“加班”。