连乳企双雄伊利和蒙牛的业绩,都不好看了。

连续两天,蒙牛和伊利相继发布2024年中期财务报告。蒙牛上半年收入446.71亿元,同比下降12.6%;伊利实现营收596.96亿元,同比下降9.53%,前者上半年股东应占溢利同比下降19.03%,后者上半年的扣非净利也落得13%的跌幅。

乳企双巨头的业绩持续下滑,让人把思绪飘回到90年前。

1934年1月,在美国伊利诺伊州芝加哥,上千奶农封锁了公路,通过“拦路倒奶”,倾倒了超过10万磅其他奶农的牛奶,随后,加利福尼亚州、威斯康星州、爱荷华州也相继跟上,这就是历史上著名的“倒牛奶事件”。

彼时,牛奶价格过低带来的行业收缩的阵痛,被牧场主们一个个倾泻出来。

90年后,这种痛再次被乳企人们体会到,不同的是,这次还有广大的上市公司投资者们陪着。

01

同是天涯沦落人,伊利蒙牛难抵行业下行

众所周知,今年乳制品行业进入到产能过剩期,叠加上消费市场整体低迷,奶价不断下降的同时,国内玉米、豆粕、进口苜蓿等饲料成本却在不断上升。

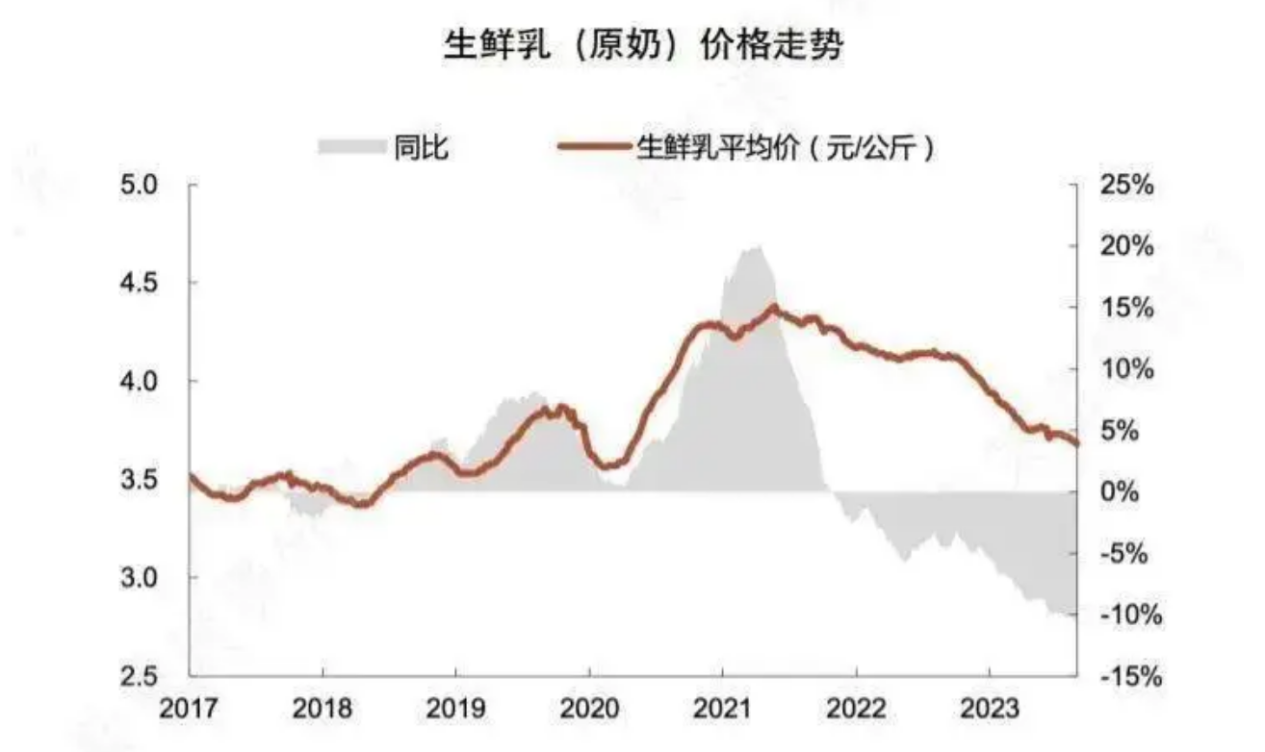

在今年乳协会议上,中国奶业协会副会长李胜利透露,由于牛奶原奶收购价持续下跌,导致奶价和成本出现了国家奶牛体系有记录以来的首次倒挂,“到今年5月份,国家奶牛体系监测到奶价下跌到3.34元每公斤,公斤奶利润首次为负,行业亏损面扩大到超过80%。”

农业农村部数据更是显示,截至今年5月,国内原奶收购价格同比连跌27个月,为2010年以来持续时间最长的一次。

数据源:Wind,USDA

这也反映到了蒙牛的财报上,上半年,销售成本为266.85亿元,同比下跌15.25%。对此,蒙牛也坦言主要是因为原奶采购价格的持续处于低位所致。但即便如此,也未能阻挡其在利润层面的下滑。

蒙牛控股的两家原奶企业现代牧业和中国圣牧,上半年也分别录得净亏损2.83亿元和1.44亿元。伊利虽然净利润增幅明显,但其中主要归功于一季度。而其中盈利相当一部分,还要归功于卖出不动产的矿产。

1月,伊利发布公告,其全资子公司拟转让昌吉盛新实业有限责任公司95%的股权给鄂托克旗新亚煤焦有限责任公司,交易对价为26.474亿元。

单看二季度,伊利营收273.38亿元,同比下降16.54%;扣非净利润仅为15.97亿元,同比下降35.61%。第二季度营收再度下降后,伊利已经完成了连续三季度营收负增长。

虽然乳企双雄业绩都表现不佳,但是市场给出的反应却不尽相同。

在公布业绩的当晚,蒙牛在电话会上确认,将在未来12个月内开启最高20亿港元的股份回购。或许是受这一消息影响,29日蒙牛港股低开高走,早盘低点续创2017年5月中旬以来新低。但是到收盘,蒙牛乳业上涨9.65%,每股报13.18港元,当天成交大幅放大。

而录得2016年以来最差成绩的伊利则没那么好的股价走势。8月30日,在市场放量、大A迎来久违的“映山红”的背景下,伊利股份仍下跌1.05%。

02

预期被打破,伊利的现实挑战

一直在预期上打的比较满的伊利,和已经走了一段时间低谷期的蒙牛,目前面临的行业境遇和经济大势类似。

“公司会努力实现股东权益最大化,未来几年,将保持分红率不低于70%,同时分红额也能够实现持续增长”,8月30日,伊利股份在2024年中期业绩说明会上表示。

事实上,伊利在二季度业绩公布之前的整体业绩走势尚可,至少明面上是这样。

上半年,伊利液态奶实现营业收入 368.87 亿元,同比下降13.05%。同样受到大环境影响的还有冷饮业务,73.22亿元的营收较之去年下降两成。无法抵抗大势,伊利选择的是顺应市场变化,主动求变。

春节后,乳制品行业步入淡季,伊利选择主动调整渠道来应对问题。

4月30日,伊利董事长潘刚在投资者交流时表示,预计上半年能基本上完成液奶渠道梳理,下半年出货量会企稳并且增加,而后,面对不景气的市场环境,伊利在5月份宣布主动调整出货节奏,通过喷粉消化多余原奶,以此稳定价盘。

在给渠道足够的时间和空间来消化库存的同时,加快周转速度。一切的一切,都给了潘刚底气。以至于在4月,伊利宣布拟以不超过41.88元/股的价格,回购金额不低于10亿元且不高于20亿元的公司股份。

不过,伊利也有一些问题傍身。近三年,伊利“基本盘”液态奶几乎没有增长。

2021-2023年,伊利股份的液态奶收入分别为849.11亿元、849.26亿元、855.4亿元,三年规模仅增长了6.29亿元。同期,蒙牛液态奶收入持续增长,由765.14亿元增长至820.71亿元。在液态奶领域,蒙牛与伊利正在缩短差距。

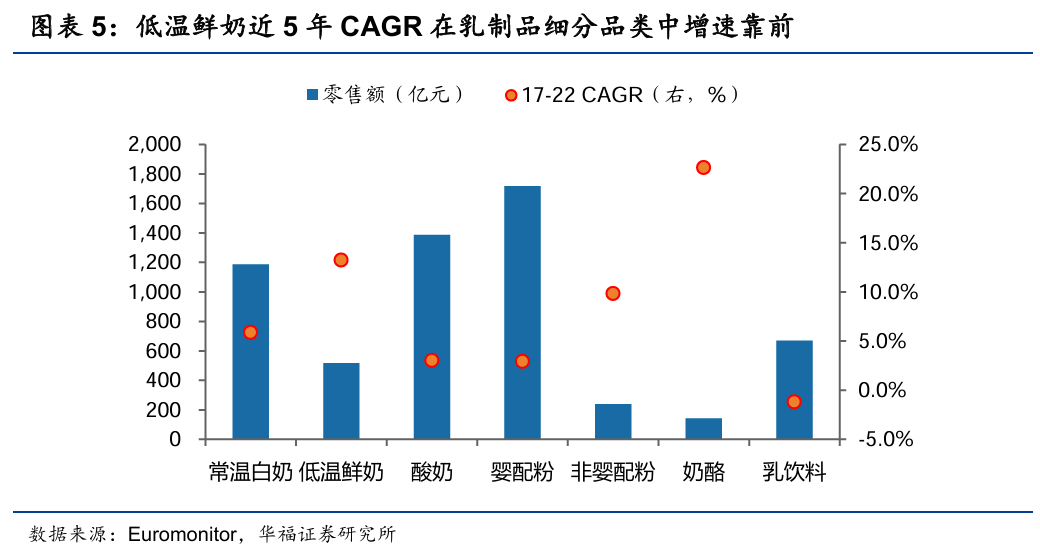

一方面,常温奶上,根据凯度调研数据,2021年伊利常温液态类乳品的市场渗透率已经达到85.4%,快触碰到该领域的“天花板”,增量难觅。另一方面,在近年被炒得很热的低温奶领域,伊利仍没有占据绝对领先地位。

图源:华福证券研究所

由于低温奶是消耗过剩奶源的最佳产品,谁能在低温奶上拿到话语权,谁就掌握了产能去化的主动。

然而,不同于常温白奶集中效应明显的伊利蒙牛双寡头格局,低温奶赛道目前仍呈现着“自由竞争”模式。各大乳制品品牌纷纷入局,企图通过新品类完成“弯道超车”。

新乳业、庄园牧场、雀巢中国、简爱们相继入局,光明乳业更是发布了三款新品,其中光明益生菌巴氏奶在业内首次实现益生菌与低温奶的结合。企查查数据显示,仅2023年一年新注册的低温鲜奶企业就有7673家,竞争态势仍是红海厮杀阶段。伊利想短时间冲出来的难度,可想而知。

自从5月来到阶段性高点29.45元/股后,三个月来伊利股价一路走低。今日股价一度跌到21.48元/股。上一次伊利这么低的股价,还有追溯到2019年。

在良好预期被惨淡现实打破的境况之下,伊利未来或许将不断面临现实的波动与挑战。毕竟,经济大势与行业周期,是身处其中的哪家企业都无法避免的大背景,伊利也不会是特例。

03

持续走低的蒙牛,好在预期和身位够低

虽然,身处相同环境之下,蒙牛此前的受到的影响和自身消化的负面效应要远大于伊利。

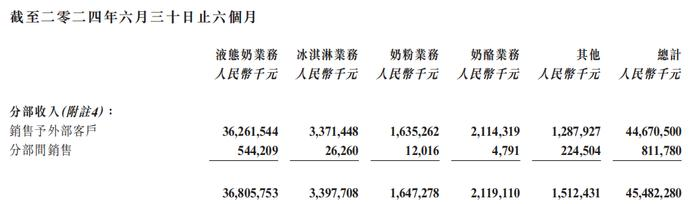

在营收结构层面,一直被外界诟病过于依赖液态奶,这一点一直没有得到解决。报告期内,蒙牛该业务实现收入362.62亿元,同比下跌12.9%,营收占比却达到了81.2%,去年同期这一数字则为81.5%。

一个鲜明的对比是,报告期内,伊利股份的液体乳业务实现营业收入368.87亿元,仅比蒙牛多6亿元,而总营收二者差距达到150亿元。两者主要的差距就体现在奶粉和冷饮/冰淇淋上,且这种趋势还在持续。

报告期内,伊利股份的奶粉及奶制品业务实现营业收入145.09亿元,同比增长7.31%;而蒙牛乳业的奶粉业务只有16.353亿元,同比下跌13.6%。伊利的冷饮业务营业收入73.22亿元,蒙牛的冰淇淋营收只有33.71亿元,不足其一半。

蒙牛在奶粉上的式微,相当一部分原因是它前几年的投资决策造成的。

2019年,蒙牛40亿元出售君乐宝51%的股权,君乐宝正式宣布脱离“蒙牛系”。然而随后,君乐宝就在资本市场“大展身手”,成功获得了包括红杉中国、春华资本、平安资本、物美通达、傅佳资本等在内的多家知名机构的战略投资。到如今,距离IPO咫尺之遥。

放手君乐宝固然可惜,但鉴于有消息显示其中可能有河北省政府为振兴本省乳业的志愿,可以说全推到蒙牛头上并不公平。但随后几年,蒙牛开启的“买买买”模式却并未带来很好的效果。

2019年,为了填补君乐宝离开后留下的奶粉空缺,蒙牛转身以14.6亿澳元(约71亿元)收购了澳洲有机婴幼儿配方奶粉厂商——贝拉米。彼时,该公司正处于盈利能力下滑阶段,其公布的经审核综合账目显示,其截至2019年6月30日止的经审核税后纯利为2170万澳元,较2018年减少了约50%。收购公告更是显示其净资产仅约2.323亿澳元,蒙牛的14.6亿澳元报价十分慷慨。加上并购同为澳企的LDD公司,蒙牛光是在澳洲就挥金100亿元。

以该事件为代表,在多年投资现代牧业、妙可蓝多、中国圣牧的过程中,蒙牛耗资巨大,其中不乏高溢价收购,2021年、2022年,蒙牛直接计提贝拉米商誉减值分别超过6亿元、7亿元,妙可蓝多更是在2023年出现营收净利双杀,净利同比下降90%的窘境。至今,这些投资都难说非常成功,还推高了商誉减值的潜在风险。

兴许是意识到持续并购所遗留下来的历史问题,在2023年年报的业绩会上,卸任总裁,升任董事会副主席的卢敏放坦言,2024年或许仍要为计提资产减值做准备。

从2021年到2023年,蒙牛净利润为50.26亿、53.03亿和48.09亿,净利润同比增速直接从2021年的42.57%断崖式下滑到2023年的-9.31%。而伊利的净利润则几乎以每年10%左右的速度增长,双方的差距越来越明显。

图源:蒙牛财报

不止如此,蒙牛高层震荡也一直是公司的一大问题。

今年3月,卢敏放卸任总裁,由高飞接任。然而,高飞上任仅57天后,5月底,董事会主席陈朗又因为工作调动,辞去相关职务,新任董事会主席由庆立军担任。

在卢敏放之前,蒙牛共有3位掌门人,分别是牛根生、杨文俊、孙伊萍,到今年的高飞,蒙牛一共历经了5任掌门人,而伊利自2005年后,便一直由潘刚出任一把手。

多次换帅,无法执行长期战略,每一届的核心战略和第二曲线定义不同,蒙牛也为此付出了高昂的代价。

外部和内部因素叠加,蒙牛近年来的股价一直被市场看低。曾经,巅峰时期市值超过2000亿港元的蒙牛,如今跌至13港元/股,总市值蒸发超过70%。光是今年,蒙牛就跌去了35.59%,市值一度跌破500亿港元。

都说新官上任三把火,在新总裁上任后的新周期,能否把控住局势,对于蒙牛高飞来说,都是一个不小的考验。

不过,好在蒙牛身位已经足够低,市场对它的低预期,可能反倒能成为它逆势反转的另一种契机,而组织架构和管理层的变动,又会否是其走出公司、行业和经济大势三重低谷的主要推动力呢,一切仍有待公司的表现与市场的检验。

04

写在最后

值得一提的是,商务部决定自2024年8月21日起对原产于欧盟的进口相关乳制品进行反补贴立案调查,或许对国内乳企也有一定裨益。

对于伊利和蒙牛而言,短期内依然要承压,未来谁的波动性更大,是伊利打破近几年蒙牛一样的“怪圈”循环,还是蒙牛由内至外改革成功逆势反转。故事仍需要两家乳企自己核心高管从战略角度和千万员工来书写。不过从目前的视角看,伊利除了较高的预期,各方面仍走在了蒙牛前面。

随着市场理性声音回归,被错杀的白马股未来仍有机会重新找回逻辑,作为乳企双寡头的伊利和蒙牛,仍然有挽回市场信心的机会。

只是天时地利人和,他们需要尽早准备好所有。