作者 曹双涛

编辑 肖岳

2023年是美妆行业极其“魔幻”的一年。

这一年,美妆行业新生与死亡并行。相关数据显示,今年前11个月,化妆品相关企业累计注册515.48万家。但行业增速放缓、叠加从美容仪、到芋螺肽、到微晶、微针类各细分品类监管趋严,同期吊销/注销化妆品企业高达159.23万家。大量企业出清,行业呈现马太效应。

图源:国家统计局

这一年,消费市场愈发K型分化。拼多多市值首次超过阿里,良品铺子启动成立17年来的首次大规模降价,喜茶、奈雪的茶告别3字开头时代,iPhone15创下苹果史上“最惨淡”开局,军大衣成为今冬顶流。

种种现象皆在说明国内消费市场正进入到第四消费社会,即人们不愿意为“溢价”买单,开始追求理性、简约与性价比。但与此同时,主打高端消费的中免集团今年前三季度营收同比增长29.1%至508亿元。

这一年,美妆行业高歌猛进和节节败退并存。珀莱雅、贝泰妮前三季度营收保持高位增长,本土首个年营收超80亿的美妆集团即将诞生。

但李佳琦花西子眉毛事件暴露出新国货品牌的脆弱性、碧娥、米扑、OPTE、春雨、LOOKFANTASTIC等众多日韩、欧美品牌却纷纷退出中国市场。欧莱雅、联合利华、宝洁等国际巨头,在人事任命、组织架构、产品策略上不得不进行调整。

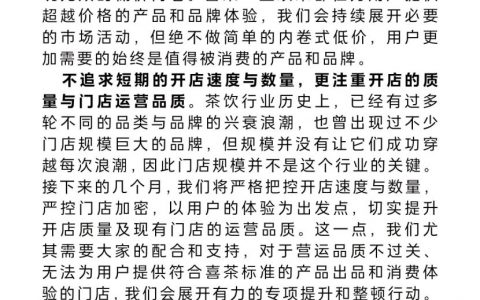

这一年,化妆品原料争议和突破并存。日本核污水排海事件,将日系化妆品销量打入低谷。但敷尔佳、珀莱雅、华熙生物、贝泰妮、逸仙电商等本土企业纷纷加速化妆品原料备案。据不完全统计,一级市场

30笔融资均投向合成生物学领域。其中,重组胶原蛋白是合成生物学技术的典型应用成果之一。

图源:久谦中台

魔幻的背后,本质上在说明2023年美妆行业正迎来全方位重构。站在特殊时间节点,我们希望通过复盘2023年美妆行业重大变化,在这些不确定中找寻2024年新的确定性。

- 药企、医美跨界美妆,“降维打击”?

7+4药品带量集采政策对药企的持续冲击、医药同源且美妆的高毛利、

前身为滇虹药业的贝泰妮,2021年的成功上市。种种因素推动下,据不完全统计,2023药企跨界美妆的企业高达400多家,其中不乏片仔癀、马应龙、云南白药、同仁堂等知名药企。

不可否认的是,药企入局美妆具有品牌优势、资金优势,研发优势、产品优势等。如:盘龙云海化妆品品牌诗莉薇一款面膜研发只用29天。但罗氏制药曾指出从新药研发到上市,平均需花费12年。且药品审核标准为目前最高标准,化妆品备案相比药品申报容易得多。

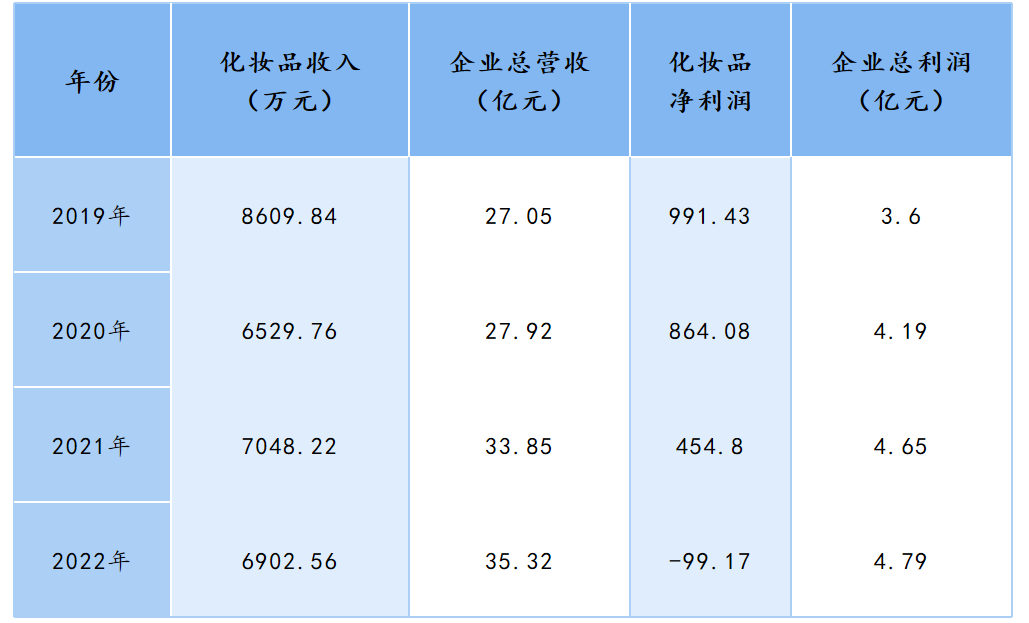

基于此,不少药企觉得入局美妆简直就是对现有美妆行业“降维打击”。但现实却是,不少药企美妆业务做得不温不火。片仔癀三季度财报显示,其化妆品业务收入4.31亿元,仅占公司的5.67%。马应龙过去四年化妆品收入占企业总营收不到4%。

图源:马应龙财报

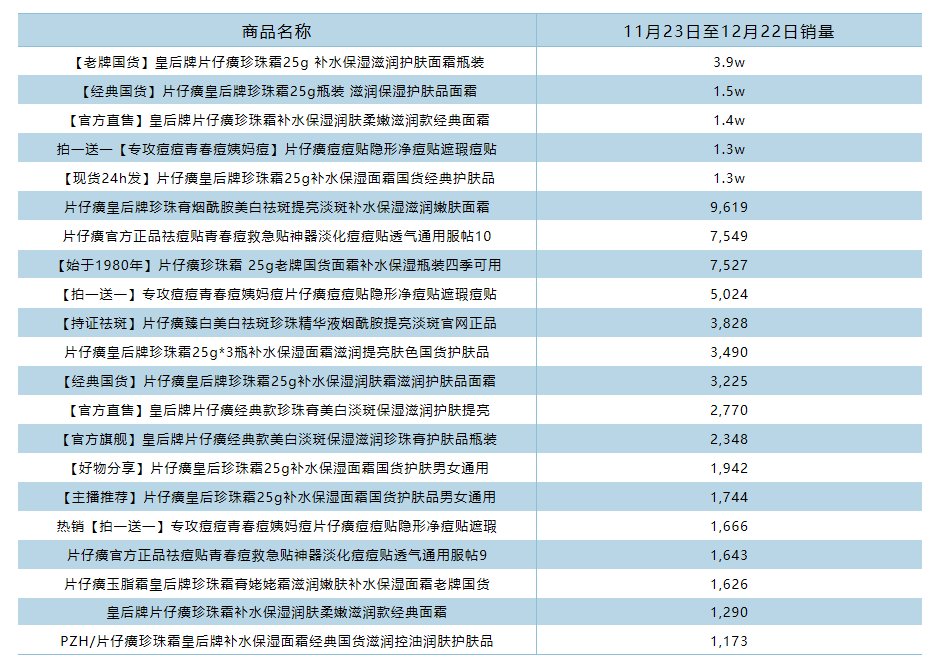

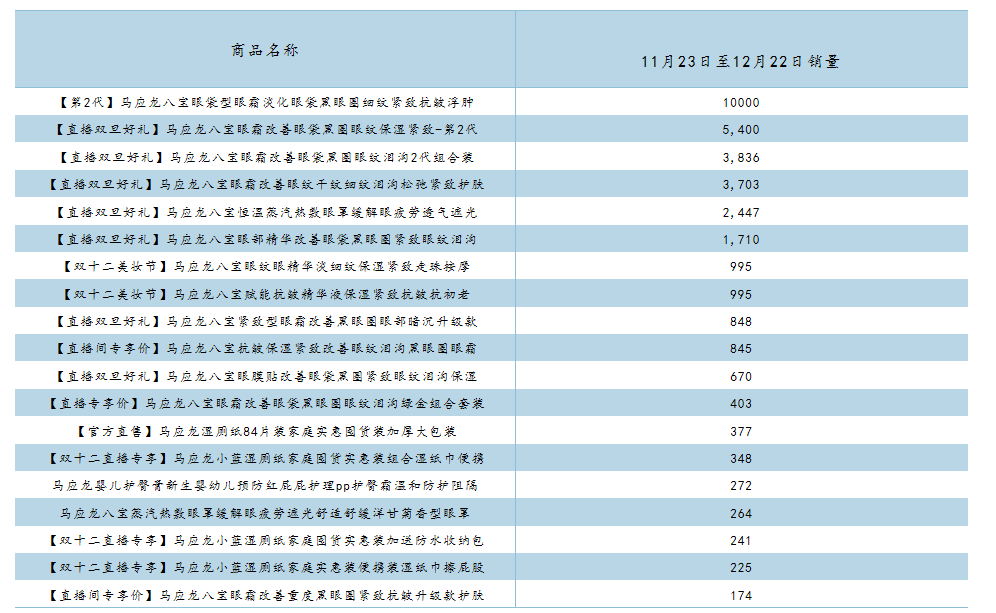

另据达多多数据显示,11月23日至12月22日片仔癀多款美妆商品链接销量均低于4万,且这些销量均由皇后珍珠面霜一款产品所支撑。马应龙多款美妆销量不足1万,云南白药泰邦TB祛痘凝销量更是为0。若考虑到美妆行业15%—20%的退款率,真实销量可想而知。换言之,美妆业务目前对片仔癀、马应龙、云南白药收入贡献有限。

图源:达多多

图源:达多多

“功能性护肤第一股”薇诺娜也因敏感肌赛道竞争加剧、对单一产品过度依赖、品控失衡等一系列问题,股价从年初108.31元/股的高位,一路暴跌至年底的65元/股附近。

图源:雪球

事实上,美妆和医药完全就是两个不同的市场,这也决定了医药企业切入美妆并非易事。从底层研发看,以医药中的中成药研发为例,临泉县中医世家祥林堂第五代传人王林医生告诉我们,传统中医用药讲究君臣佐使,即1-2味中药为核心,其他药物作为辅助,这也是市面为何会有如小柴胡颗粒、银黄颗粒等以中药命名中成药的原因。

若中成药同时使用双组分或多组分的联合用药时,会涉及不同中药相互作用或者药物不良反应,需要做大量的科学和临床验证实验才能被批准使用。简单来说就是,药品研发追求1+1<2的效果。

如王林医生所言,美妆研发却追求1+1>2。即通过不同提取物的使用,在复配下使一款产品同时达到如控油、美白、抗皱的效果,进而为产品增加更多卖点。

同时,以水、乳、霜为代表的美妆类涂抹产品,和以退烧贴、膏药为代表的药品,虽都追求“尽量透”,但美妆的透是尽量留在皮肤层,药品的透是通过皮下组织达到血液中。且药品并不追求如化妆品涂抹时的清爽感、细腻感。

另一方面,《走出少年:2007-2022中国化妆品产业十五年》一书指出,品牌、渠道、供应链,框架出化妆品企业的发展空间;技术、资本、生态圈,构筑起化妆品产业的生存土壤。高科技、无添加、治愈系、本草汉方、妆食同体……“新新人类”越来越细分化价值主张,需求端大C碎片化为各小C群落;气氛族、话剧社、元宇宙、梦境穿越、美妆盲盒……

“性格美妆”越来越多元化场景打造,服务端大B专业化为各小B专属;从渠道为王的“讲故事”到回归产品的“成分党”,从“决战终端/打造私域”到“赋能次终端/服务服务者”,S2b2c、DTC、大中台、生态系统、基础设施革命等等,一度成为热门词汇。

渠道分散化、需求多元化、流量高度分散化、营销多元化的美妆行业,和药品需求相对固定化,以医院、药房为主的B2B模式销售下,所构建的“人情社会”渠道,存在天然差异。

相较于传统医药切入美妆的“水土不服”,医美行业中的华熙生物、巨子生物却困于美妆原材料中。以华熙生物为例,公开信息显示,2021年玻尿酸平均价格124元/克,相较于2017年的210元/克,下降40.95%。

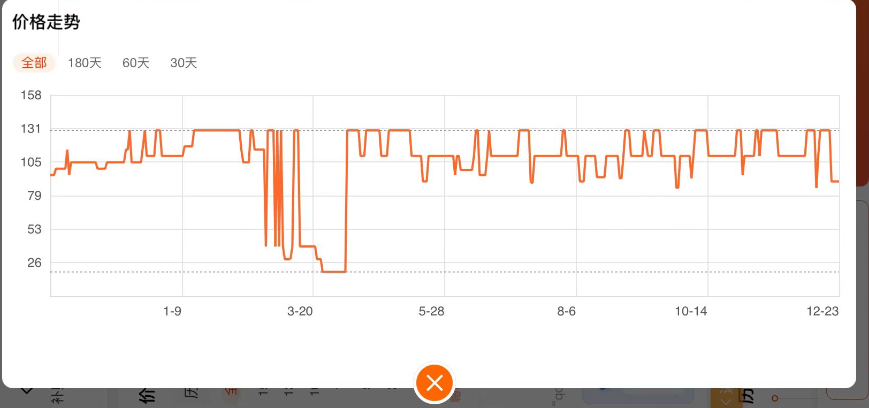

玻尿酸价格的持续下降,直接冲击华熙生物多款美妆产品售价。以淘宝华熙生物大分子玻尿酸1%高分子透明质酸钠溶液产品为例,该产品从到手价158元,下跌最低至82.5元,下跌比例接近48%。

图源:慢慢买

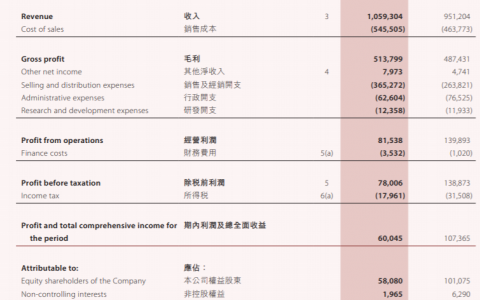

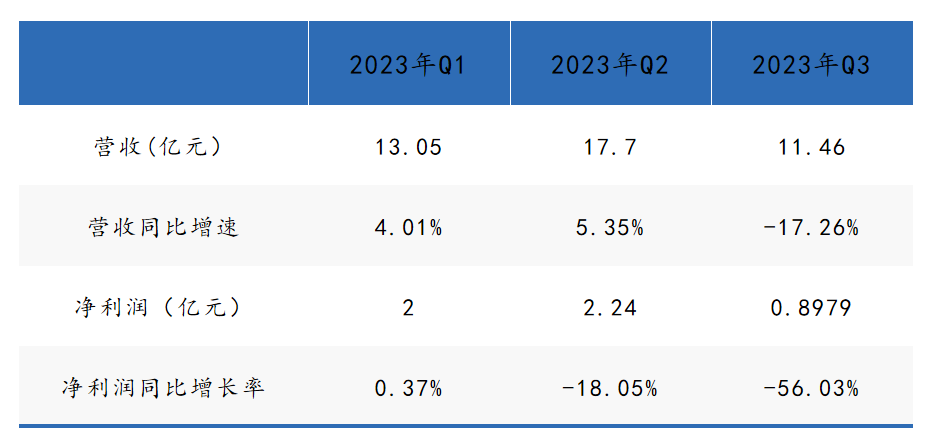

产品价格下滑,华熙生物2023年交出上市以来最难看的“成绩”。2023年中报中的营收增速不仅是历次中报的最低值,更是首次出现净利润同比负增长。Q3,华熙生物营收和利润更是双双暴跌。

图源:华熙生物财报

如果说前两年玻尿酸价格下跌只是“开胃菜”,后续玻尿酸价格将迎来更大跌幅。今年双11期间,因抖音开放“注射用玻尿酸”的销售权限,为争抢市场份额,多家企业玻尿酸价格在抖音直播间迎来破发。

市场价在9000-12000元左右/支的乔雅登雅致,双十一直播间价格直接拉到1999元/支,甚至更低。艾莉薇风尚/伊婉V/莫娜丽莎,直接卖出2199元3支的价格。和诸多行业类似,产品降价容易涨价难,华熙生物又要如何触达反弹?

- 新国货品牌,正在告别狂飙时代

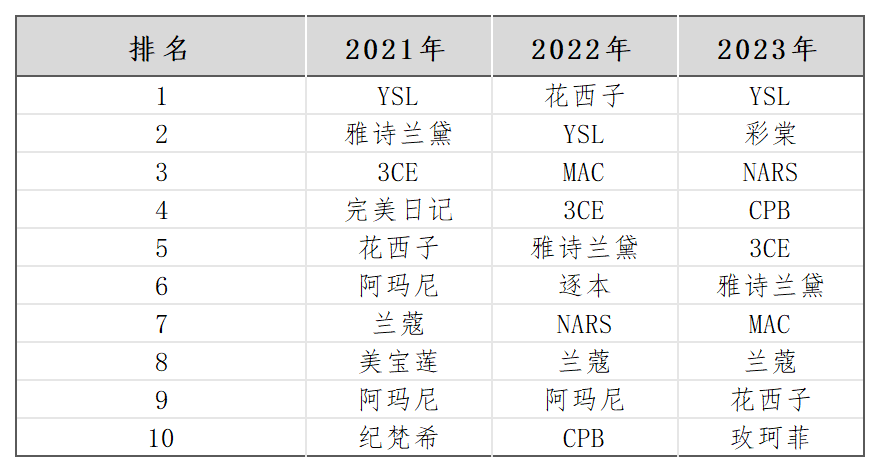

李佳琦的一句哪里贵了,将花西子送至舆论风口浪尖的同时,更让花西子从2022年天猫彩妆双11TOP1跌至2023年的TOP9、

图源:公开信息整理(数据取用时间10.20-11.11)

不仅仅是花西子,近两年天猫美妆双11TOP10的榜单已经看不到完美日记、佰草集品牌的身影。

图源:公开信息整理(数据取用时间10.20-11.11)

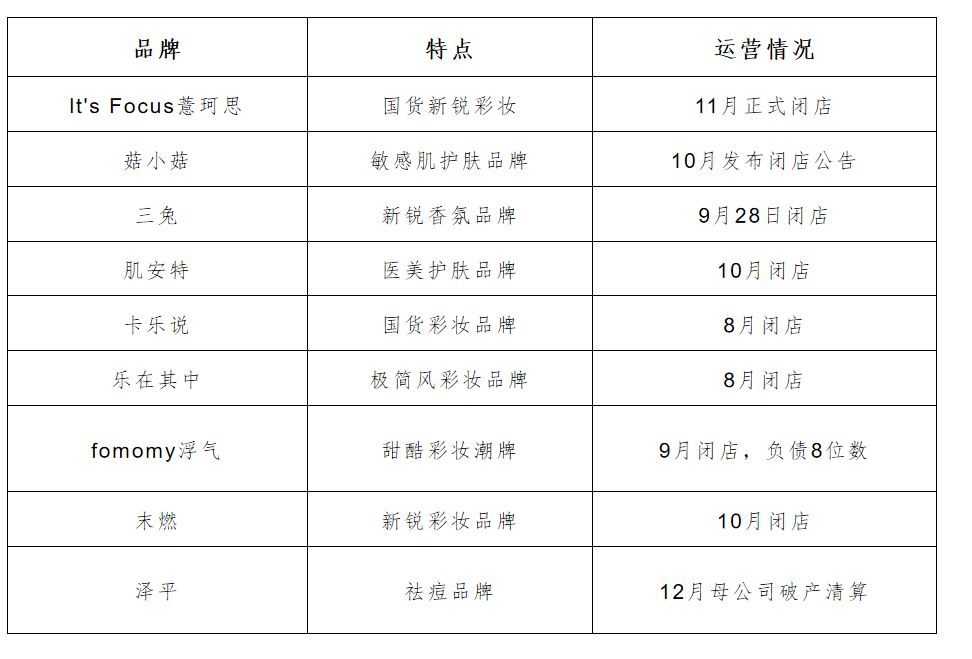

除此之外,菇小菇、三兔、肌安特、卡乐说、乐在其中等新国货品牌纷纷闭店,fomomy浮气负债高达8位数、泽平母公司进入破产清算阶段。2023年新国货美妆品牌的失速仅是开端,2024年将会面临更残酷的竞争。

图源:公开信息整理

其一,新国货美妆本身是吃着种草电商红利+直播带货红利+“所有产品都适合重做一遍”的新消费红利,并依托“5000篇小红书种草+2000篇知乎问答+李佳琦带货=一个国货新品牌”的黄金公式迅速成长。

但当前任何一种形式的电商,只是在现有模式进行玩法升级,流量红利退潮也是不争的事实,后续很难再出现第二个“拼多多的崛起”。同时因新国货美妆缺乏稳定的分销渠道作为兜底,很容易出现库存挤压、现金流短缺问题。

浮气创始人Double曾指出,理想状态是,新兴国货彩妆品牌赌对了新品,趁热度还在,抄袭品又没蔓延开,把上新的货品卖完后果断下赌桌,是能赚到钱的。但人性总是贪婪,电商爆款起来的速度会让人有产品热卖的错误预估,于是商家的第一反应就是补货,继续生产。但同时,人性又是喜新厌旧的。货品生产需要时间周期,等补货完成,这个单品可能已经过时,于是便产生了滞销与库存。

其二,消费市场愈发K型分化,走“大牌平替”“白菜价”“效果不输大牌”的新国货美妆,低价彻底扼杀了其品牌的价值塑造性,导致其在中高端产品上丧失定价权。

这点从花西子指出“做一个立足本土,走向世界的高端品牌”会被外界纷纷指责花西子“发疯”。在奢侈品店中,消费者不仅要接受店员的冷眼相待,而且还要各种配货,但奢侈品依然让不少消费者疯抢侧面也能证实。挺近高端不易,后续不少新国货美妆将在低价中持续内卷。

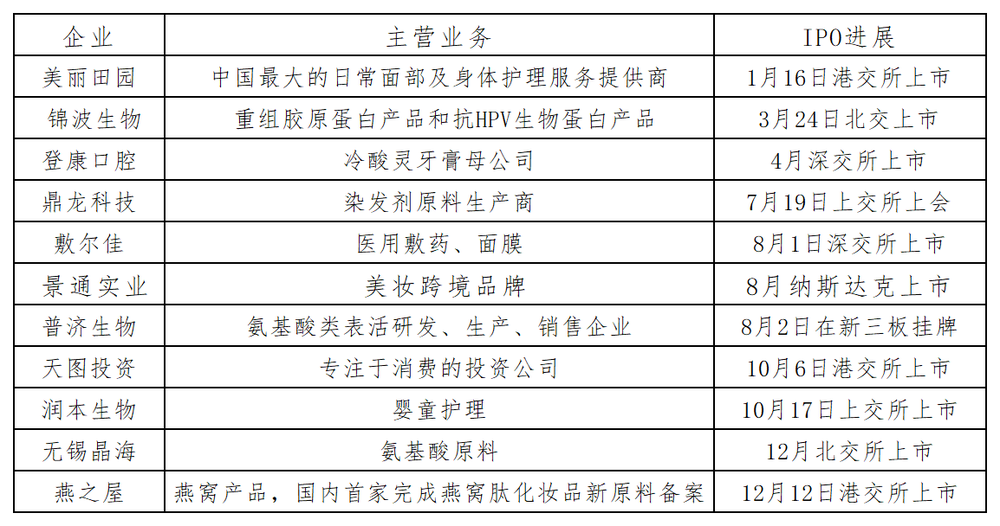

其三,融资难、拓品难、研发难三难问题,后续将会更加突出。IPO前退出曾是资本市场套利的重要方式。但随着今年IPO的收紧,国内仅有11家美妆企业完成上市。毛戈平、蜜思肤、环亚、芭薇股份、拉拉米、湃肽生物等企业纷纷中止IPO。

图源:公开信息整理

IPO退出难倒逼一级市场投资者对所投项目进行更深层次的挖掘,更看重项目未来的可持续成长性。或是整个美妆赛道正在告别此前“草莽乱长”的年代,监管政策愈发严格、行业持续下行,让投资者对新国货美妆极为谨慎。

无法获得资本“输血”下,为寻求活下去,新国货美妆或通过裁员或通过研发费用,实现降本增效,这让新消费品牌被外界诟病最多的“重营销、轻研发”问题更加突出。

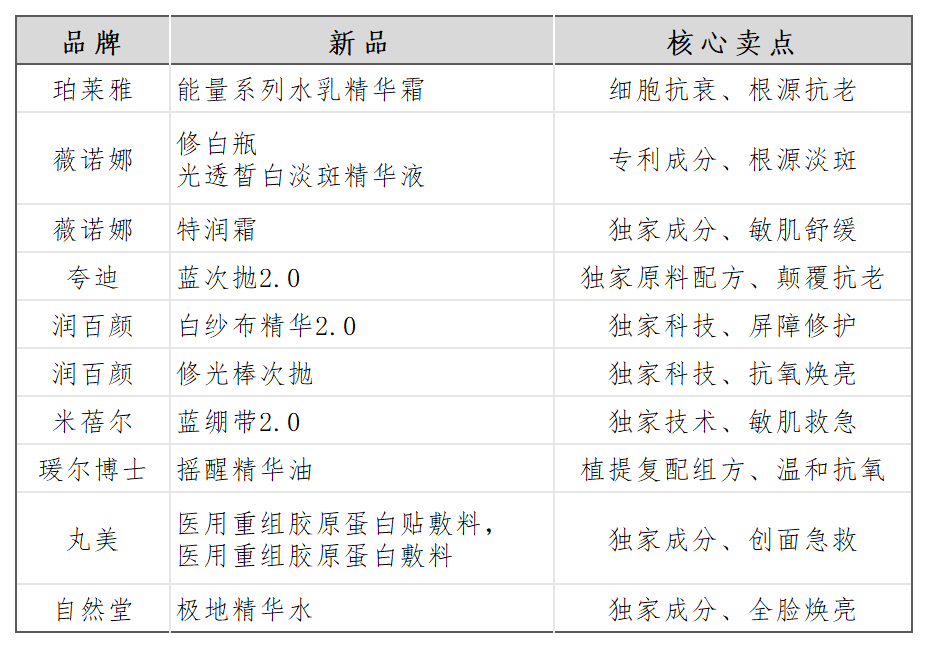

但纵观2023年,珀莱雅新出的能量系列、薇诺娜的修白瓶系列,丸美的医用胶原蛋白敷等爆品的背后,皆是有独家科技或成分傍身。没有核心技术、对于卷成分、卷功效且市场变化极快的美妆市场,新国货美妆品牌又要如何续写此前的“神话”呢?

图源:公开信息整理

三、双11,谁的彼岸,又是谁的穷途

今年双11,珀莱雅取得天猫、抖音美妆行业第一,这也是国货品牌自2018年以来首次登顶天猫双11美妆榜。但抖音和天猫双11TOP10榜单中,仍以国际大牌为主。

不可否认的是,国际大牌有着数十年甚至上百年的企业基因,在运营效率、品牌打造、核心竞争力、用户心智渗透上等多方面,仍具有很强优势。

图源:公开信息整理

如:资生堂发布了新成分,包括针对抗衰推出抗老专利成分“新肌酮”、运用“三重锁鲜”技术的“纯粹视黄醇”,以及历时13年开发出独特成分“4MSK”等。雅诗兰黛公开表示,目前集团是破译最多色提因™的美妆企业,也是唯一一家提出“色提因全链网”概念的企业,已经掌握激活不同色提因的多项核心技术。

但抖音TOP10美妆品牌中,国货品牌占比相对较高,天猫却是被外资所主导。事实上,这种情况从2018年延续至今。其间,完美日记、花西子、薇诺娜、HFP虽出现过集中爆发,但品牌自身问题+线上渠道增多,新锐品牌对国际大牌冲击有限。

图源:公开信息整理(数据取用时间10.20-11.11)

国际大牌主导天猫的背后,一方面,天猫相较于抖音,有着更完整的大促心智以及高净值人群。如:优时颜面膜类、清洁类产品在抖音上的购物决策更快,而像精华、眼霜、面霜等决策成本较高的品类,则更偏向在天猫购买。

另一方面,天猫作为成熟的货架电商,拥有更完善的转化-留存-复购链路,其复购率高于抖音的兴趣电商,且抖音属内容流量、大多数为损消耗性流量,一次投流追求的是极速变现。

天猫的电商流量,更适合美妆品牌用户心智的长期沉淀,美妆品牌选择出抖入淘。如:韩束在今年上半年虽在抖音跃升至同行业国货品牌第一。但今年双11期间,韩束却 all in天猫,并没有报名抖音双11的活动。

但硬币的另一面却是,天猫大促期间流量被国际大牌和李佳琦所瓜分,新锐品牌发展空间有限。相较于抖音而言,天猫虽然也有AIPL全链路模型,但天猫从种草到内容却是完全割裂的。而抖音从种草到后续借助直播间、商城、搜索承接流量转化,链路更短、转化效率更高。

图源:天猫

同时,时尚品类下的美妆,天然适合借助短视频、直播进行可视觉化内容表达。如2019年珀莱雅推出的黑海盐泡泡面膜,该款清洁面膜,涂抹到脸上后会产生大量泡泡。珀莱雅对此的解释是,皮肤越脏泡沫越多,非常容易可视化。随着大量博主种草+抖音算法机制+直播电商,该款产品也迅速被打爆。极萌、觅光的美容仪,本质上也是通过抖音的可视化表达而崛起。

近两年天猫也在发力短视频、图文,但搜索仍是用户使用天猫时的习惯,天猫仍需对用户进行持续交易。且抖音去中心化流量明显,这也给不少新锐品牌留出了想象空间。近两年,抖音美妆GMV快速增长的背后,侧面也能证实。

但抖音和天猫均面临着流量成本愈发上涨的问题,进而导致美妆商家投产比逐渐下降。基于此,不少美妆品牌纷纷回归线下。如养生堂2022年财报显示,其线下和线上营收比例为8:2。2024年,线下将成为美妆品牌的决战地。

写在最后:

这是个最好的时代,也是个最坏的时代。这是个需要会做产品、会讲故事,更会构建营销、玩转渠道的行业。2024年等待着美妆行业的或许会是更为惨烈的竞争和洗牌,或许会是消费市场的不确定,或许会是需求的更加细分,但唯一不变的永远是美妆企业对市场的洞察力,产品的综合力。