又到了新能源车企公布阶段性成果的时期。

日前,乘联会预估2024年3月全国新能源乘用车厂商批发销量82万辆,同比增长33%,环比增长84%。其中,比亚迪继续领跑,3月销量超30万辆,环比增长147.8%,而这也延续了2023年的增长态势。

根据财报,比亚迪2023年销售302.4万辆,同比增长62%,并带动营收、利润实现新突破。基于当前的发展成果,比亚迪也为2024年设定了一个具有挑战性的销售目标——“在2023年的基础上,保持20%以上的增长”。

但不可忽视的是,当前国内汽车市场的发展不确定性正在持续加大,无论是小米汽车等新品牌的强势入局,还是看不到尽头的价格战,都意味着比亚迪未来还有硬仗要打,加码海外也愈发成为其重要战略。

“以规模博增长”为比亚迪发展的核心要义?

回顾2023年,我国新能源汽车产销规模持续扩大,分别完成958.7万辆和949.5万辆,分别同比增长35.8%和37.9%。

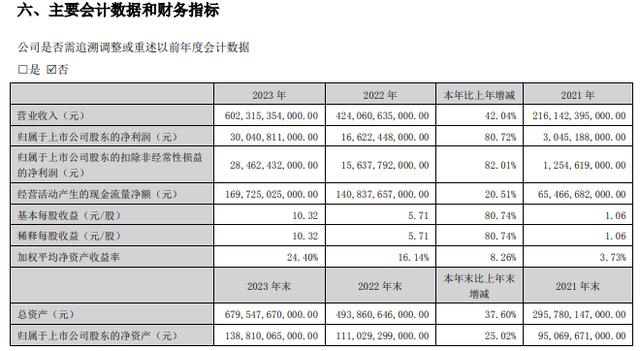

在新能源汽车持续爆发的大背景下,比亚迪也成为首家新能源车年销量突破300万辆的车企,并顺势取得亮眼的业绩:营业收入6023.15亿元,同比增长42%,净利润300.4亿元,同比增长81%,均创下历史新高;其中比亚迪汽车、汽车相关产品及其他产品业务的收入约4834.53亿元,同比增长48.90%,占到总营收的80.27%。

而行业红利持续释放之际,实现营收增长并不难,要想打开盈利空间,则面临一定阻力。实际上,受原材料价格变化催化供给侧调整以及行业本身内卷竞争等因素影响,近年新能源汽车行业价格战较为激烈。

以2023年为例,特斯拉率先开始降价,降价幅度最大可达5万元,为了有效应对竞争,几乎所有传统车企和新势力品牌纷纷进行价格调整应对特斯拉“下沉式打击”,拉开“以价换量”序幕,与此同时,利润空间也相应收缩。

公开资料显示,2023年,全球新能源汽车企业实现盈利的仅有比亚迪、理想和特斯拉三家。

其实,对于顺应降价潮,比亚迪的表现颇为积极。中国银河证券分析,2023年比亚迪单车均价为13.5万元(剔除增值税),同比降低11.66%。而这种情况下,其能够实现盈利,或得益于其高端品牌布局、市场规模的持续扩大等。

具体而言,2023年,比亚迪已完成了腾势、方程豹、仰望的高端品牌矩阵建设,且这些高端品牌销量增速十分明显。据国联证券研报统计,2023年比亚迪30万元以上车型销量同比增长247.3%,一定程度上促进了企业毛利率提升。财报显示,2023年,比亚迪毛利率为20.21%,同比增长超3个百分点。

这背后也离不开技术优势的增强。具体而言,当前行业已经进入“软件定义汽车”的时代,正如华为智能汽车解决方案BU董事长余承东所言,下半场汽车行业比拼的一定是智能化,三电部件、车机芯片、智驾芯片等成为企业重点布局的技术方向。

在此背景下,2023年,比亚迪在核心技术研发上投入了近400亿元,同比增长97%,相继发布易四方、云辇、DMO超级混动越野平台等多项颠覆性技术,并在2024年初推出整车智能战略。基于这些技术的积淀,比亚迪的高端产品也逐步打开市场,如2023年腾势累计销量为12.78万辆,其中MPV车型腾势D9成为中国全品类MPV市场销冠;首款百万级豪车仰望U8也仅用132天实现5000辆销量。

另外,技术赋能叠加性价比优势,比亚迪中低端产品的领先优势也较为突出。据了解,比亚迪主攻20万元以下的车型市场。国投证券研报显示,比亚迪在10至15万元和15至20万元两个价格区间销量均位居第一,市场占有率分别达到11.6%和20.2%。

总体来看,比亚迪通过覆盖全价位段的多元产品布局,已在国内市场形成较强的规模优势,而鉴于当前国内市场的竞争愈发激烈等,加码出海将成为其更为重要的发展方向。

众所周知,全球新能源汽车市场有着广阔的前景,国际能源署(以下简称IEA)发布的《全球电动汽车展望2023》指出,到2030年,全球电动汽车的销量将超过7000万辆,保有量将达到3.8亿辆,全球年度新车渗透率有望触及60%。在此背景下,比亚迪、长安、奇瑞、吉利、长城等中国新能源汽车品牌正加速走出国门。

以比亚迪为例。财报显示,2023年,比亚迪乘用车出口达24.2万辆,同比增长334%,汽车产品布局已经遍及全球70多个国家和地区、400多个城市;境外收入达1602.22亿元,同比提升75.2%,占总营收比重达到26.6%,较2022年同期增加5.03个百分点。

从行业前景和企业经营成果来看,比亚迪无疑正处于出海的收获期,不过,立足更加多元化的市场,想要持续获量也并非易事。

国内新能源车企该如何打好出海战役?

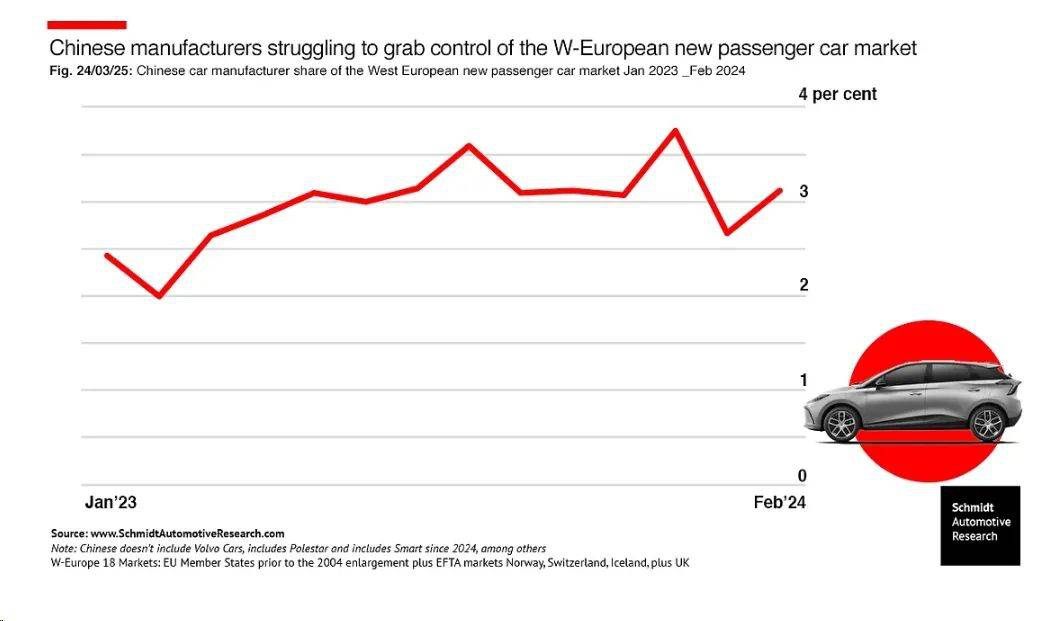

实际上,虽然海外市场前景广阔,但国内车企想分得一杯羹仍面临诸多挑战。最为显著的就是市场竞争激烈之下,国内车企在海外的市场份额还有较大提升空间。Schmidt Automotive发布的统计数据显示,今年1-2月,我国车企在西欧乘用新车市场的份额仍未突破3%,而同期日本原始设备制造商(OEM)占据了总市场的13.3%,韩国则占据了7.8%。

分品牌/车型来看,根据CleanTechnica数据,2023年,特斯拉Model Y以121.16万辆仍居全球单一车型销量之首,份额占比为8.85%;比亚迪宋(BEV+PHEV)全球销量为63.65万辆,市场份额占比为4.46%,排名第二。

联系市场环境来看,国内新能源车企难以在海外形成更大竞争优势,或与品牌知名度、贸易摩擦等因素相关。具体而言,欧洲等汽车产业较发达市场的消费者,其实对国产汽车品牌的认知度和接受度并不高,实际消费决策会更倾向于更为知名的品牌。有业内人士就曾表示:“德国人偏传统,需要一定时间去接受中国新能源汽车,目前还是选择德国三大品牌的油车的人居多,另外,斯柯达、菲亚特和日本车在德国也很受欢迎。”

此外,面对国内新能源汽车品牌的来势汹汹,欧洲等市场设置贸易壁垒等手段,保障本土品牌的发展,也一定程度影响了国内新能源汽车品牌的海外布局。这种情况下,国内新能源车企又将如何在海外持续开拓天地呢?

从比亚迪等头部车企的动作来看,或可通过开辟新兴市场、加强供应链建设等举措,加速海外布局,增强品牌效应。

其实,当前欧洲等热门市场的新能源汽车渗透率已达到较高水平,比如,数据显示,2023年挪威市场的新能源汽车渗透率已经超过了90%。相比之下,东南亚等新兴市场有更大的开拓空间。根据公开数据,2022年,东南亚电动汽车的市场渗透率仅为2.1%,2023年这一数值也未超过10%。这也意味着比亚迪等品牌发力相关市场,有望探寻到更大增量。

因此,可以看到,2023年3月10日,哪吒汽车泰国工厂正式开建;2023年3月,比亚迪宣布其在泰国罗勇工业区的工厂正式奠基,预计将于2024年投产,年产能为15万辆,主要出口到东南亚和欧洲。

值得一提的是,这些举措也是一体化供应链打造的重要环节。一体化供应链即通过在不同地区打造原材料采购链路、投资或建厂,实现本地化运营,最终完成从单一市场向全球市场的拓展。

对此,罗兰贝格全球合伙人、大中华区副总裁袁文博就曾指出,“中国车企让供应链走向全球,既利于稳定增强自身的全球采购、管理、制造、研发能力,也可以承接更多海外订单,充分整合不同国家的汽车生产资源要素,降低成本进行高效配置”。

可见,一体化供应链直接影响出海车企能否在海外市场扎根,并取得竞争优势。而比亚迪当前致力于构建一体化供应体系,也是在为后续实现更大增长蓄能。

据了解,2024年,比亚迪海外销量目标为50万辆。目前看来,这一目标正在无限接近。