说起饮品,近年来中国啤酒业中各大品牌齐齐聚焦高端化的趋势绝对值得一提。然而,与之相反,国内乳业却是仍未进入高端化阶段,甚至陷入了周期底部中。

增收降利 牧企承受巨大的供需缺口压力

从产业链来看,乳制品产业链上游主要为奶源供应的畜牧养殖等产业,中游主要对原奶进行加工形成各种产品,下游为渠道消费环节。

近年来,上游奶源供应发生了显著变化。

资料显示,进入2019年,先是国务院发布了《国务院办公厅关于推进奶业振兴保障乳品质量安全的意见》、再是农业农村部等多部门印发了《关于进一步促进奶业振兴的若干意见》、《奶业品牌提升实施方案》……由此,国内奶业由上至下都进入了加速“转型升级期”。

再加上当时在企业对消费者教育加强、产品创新等因素共同推动下,国内奶制品消费意愿明显增强。国家统计局数据显示,2019-2021年我国居民人均奶类消费量同比增速分别达到2.5%、4.0%和10.8%。

与之相应的是,2018-2023年中国乳制品市场零售规模年均复合增速为6.3%,2023年预计超过5000亿元。

总之,在奶牛养殖收益提升及奶业振兴政策等综合因素推动,多地奶源基地加快建设,奶牛存栏量和单产水平稳步上升,这些因素共同推动了牛奶和乳制品产量的新高。

据行业杂志《荷斯坦》不完全统计,2021年至2022年间,全国新扩建牧场项目就达314个。这些新建牧场的投入,使得这几年国内原料奶产量显著增长。国家统计局数据显示,2023年我国原料奶产量同比增长6.7%,达到4197万吨的历史新高点。

然而,同期国内乳制品终端消费却是极度不景气。国家统计局数据也显示,2023年全年奶类消费下降约1.6%,其中人均奶类消费量41.3公斤,同比上一年减少0.6千克。

此外,人均乳制品消费量也明显下降,特别其中的液态奶,作为乳制品消费的主力军,在2022年出现了近八年来的首次下滑,降幅达8%。

可见国内终端乳制品消费是整体性的下降,人口变化因素只是原因之一,关键还是近年来的消费“降级”。

基于上述十分凸显的供需缺口问题,上游原奶价格也相应承压下行。据农业农村部数据,内蒙古、河北等10个主产省份生鲜乳平均价格从2021年末高点的4.38元/千克下降至2024年3月份的3.53元/千克,降幅达19.41%。

此外,陕西生鲜乳价格协商委员会委员也确定,2024年第一季度生鲜牛乳交易参考价格为3.3元/公斤~3.7元/公斤。

这一变动趋势,直接影响了奶牛畜牧企业的盈利能力。

以养殖奶牛,并生产和销售高端沙漠有机原料奶、优质非有机原料奶的中国圣牧为例,2023年其实现营收33.84亿,同比+6.53%,但净利润下降了近八成,为8608万元。

资料显示,2023年内该集团运营34座牧场,其奶牛及育肥牛存栏数148,029头,较上年末增长8.6%。且其成乳牛单产达11.38吨,较同期增加约0.86吨,创下成立以来的最高奶牛单产水平。得益于此,2023年其录得原料奶销售总量71.1万吨,较同期增加12.0%,进而实现收入同比增长。只是行业原奶价格的下跌,使其增收降利了。

与之相同的还有规模更多的现代牧业,2023年其营收同比上升了9.5%;但净利润却从22年的5.62亿下滑至1.75亿元。财报还指出,2023年该企业年内产奶量达到258.8万吨,同比增长9.5%。

除此之外,原生态牧业、优然牧业等部分牧企由盈转亏,更是凸显出整个上游承受的巨大利润压力

对此,证券日报引援了国家奶牛产业技术体系首席科学家、中国农业大学教授李胜利的观点:2024年适当压缩奶牛产能,自然增长率由惯性的3%下调到-5%,增加淘汰成母牛约30万头,每天减少8000吨原奶产量,才能大幅缓解产能过剩。

据悉目前已有部分企业延后新产能基地的建设进程,如澳亚集团推迟了牧场建设结束期。预计后续陆续将有更多牧企为止损,延缓新产能基地的建设、投放,或能在一定程度上缓解这个供需缺口扩大的速度。

但追根究底,产业的景气关键还是在于需求的提振。

那么,进入2024年已经一个季度了,乳业的下游景气度又如何呢,是否有所提振?或许我们可以从同时对接B、C端的中游厂商销量上窥探到一些迹象。

中游龙头乳企“逆周期”明显 市场需求仍未见顶

相比上游牧企,多年来一直全力加速全产业链一体化布局的中游加工制造商话语权更高,是整个产业链中毛利水平最高的环节。2023年该环节企业的整体经营状况更稳健,尤其是规模化、品牌化优势更明显的龙头乳企,如乳业双雄——伊利股份、蒙牛股份。

一方面这些企业依靠早已深入人心的品牌心智以及完备的加工产品矩阵,即使在弱需求下依旧稳定一定的“量”。另一方面,深入上游让其拥有稳定奶源的同时,通过多元化产品的持续丰富、消费者教育、以及加大买赠促销等方式,得以逆市实现利增。

一句说,就是“量”、“利”、“规模化”齐全让其即使在承担维稳全产业链责任,做到“应收尽收”的同时,实现基本盘在逆市中的相对稳定性。

资料显示,伊利股份2023年实现营业收入1261.79亿元,同比增长2.44%;其中净利润更是首次突破百亿大关,为104.29亿元,同比增长10.58%。收入增速与过去几年相比,虽略有放缓,但与同行相比,考虑到基数影响,其表现依旧偏稳健。其体乳业务、成人奶粉、冷饮业务等多个方向更是在2023年保持市场第一。

而24Q1业绩来看,相对低迷的需求也让伊利股份面临一定压力,特别是液态奶品类。客观原因在于去年疫情放开后乳制品的礼赠场景迅速恢复,导致去年一季度的业绩基数较高。此外,今年春节过后整体消费市场开始走弱,经销商的进货意愿也相应减弱。

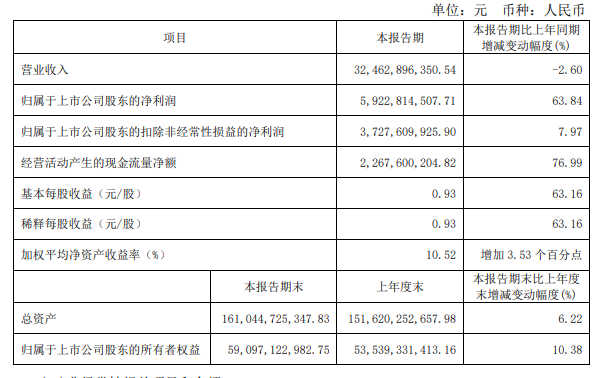

来源:伊利股份24Q1季报

于此同时,蒙牛2023全年实现营收986.24亿,同比增长6.51%;但其净利润却同比下滑9.31%,为48.09亿。与行业趋势截然相反的走势,主要是其激增的广告费用。财报显示,蒙牛2023年的广告费用比2022年的54.95亿元增加了近20亿元,涨幅高达36.9%。2020-2023年累计投入近270亿元。与之相比,伊利同样投入巨额广告费用下,整体财务状况更稳健。

远不及预期的财报,也使得蒙牛股市市值大跌,2024年4月17日更是创下2018年以来股价新低。不过,两大龙头的高额广告费用,也侧面反映出行业激烈的竞争状况。

据不完全统计,22家乳企中,有超过7层在2023年实现营收同比上涨,有9家出现业绩下滑,包括上述牧业企业;16家实现净利润同比上涨。其中南方乳业营收同比增长14.6%,净利润同比增长18.34%;新乳业营收增长9.8%,净利润增长19.27%。

总体,不同于过去经历过需求见顶后持续缩量、盈利承压的啤酒产业,当前我国乳业仍未触及市场需求的天花板。

一方面,按照当前国内人均/年的奶类消费量,仅相当于《中国居民膳食指南》推荐量的22.6%—37.7%。按照网络数据统计,美国、俄罗斯、日本等地人均牛奶消费量超100-200千克。因此,如果能在企业迅速补位的消费教育、以及新的行业大单品带领下,仍有增长空间。

另一方面,当前国内依旧存在的高端奶制品进口现状。数据显示,2023年中国乳制品进口量为282.4万吨,进口额达114.7亿美元,其中最大的两类产品分别是婴幼儿奶粉和大包粉,进口额分别为42.1亿美元和29.2亿美元。与之相反,2023年中国共计出口的各类乳制品虽然在重量以及价值规模上均实现30%以上的增长,但仅有5.8万吨,出口额也只有2.6亿美元。

不过话又说回来,当前行业却是缺乏新的如类似奶酪棒这样的快速渗透新载体,而且,这种新品定价也确实过高。短期内,市场规模的增速预计并不会太可观,而是偏温和进行。

结语

此外,值得一提的是,对比当前已进入高端化竞争的啤酒产业,乳业企业地域限制相对较小,大多头部企业均是全国性布局,因此,随着当下又一次产业底部周期带来的震荡后,未来其规模化优势、品牌优势将愈发凸显。

不过这并不意味着二线厂家机会消失了,相反,当赛事还未进入高端化时,二线厂家仍有机会提升市占率,也能给予两大头部厂商更多的压力。

毕竟乳业自饮属性且产品相对同质,难以做出明显心智溢价。恰如伊利股份在近日的投资者调研纪要中表示,“在消费品领域,随着产品和渠道的多元化发展,产品为王、渠道为王的时代已经过去,营销为王、甚至用户为王的时代正在到来。”

同时蒙牛集团副董事长卢敏放也认为,虽然短期内国内乳制品行业增长面临压力,但渠道的多元化将为乳企带来新的发展机遇。

此时,率先掌握最佳触达消费者的秘诀,完成品牌教育和建设的乳业企业或将获得惊喜的收获。

作者:雪花一小片

来源:松果财经