出品/壹览商业

作者/蒙嘉怡

2024年,咖啡行业开店速度开始放缓。

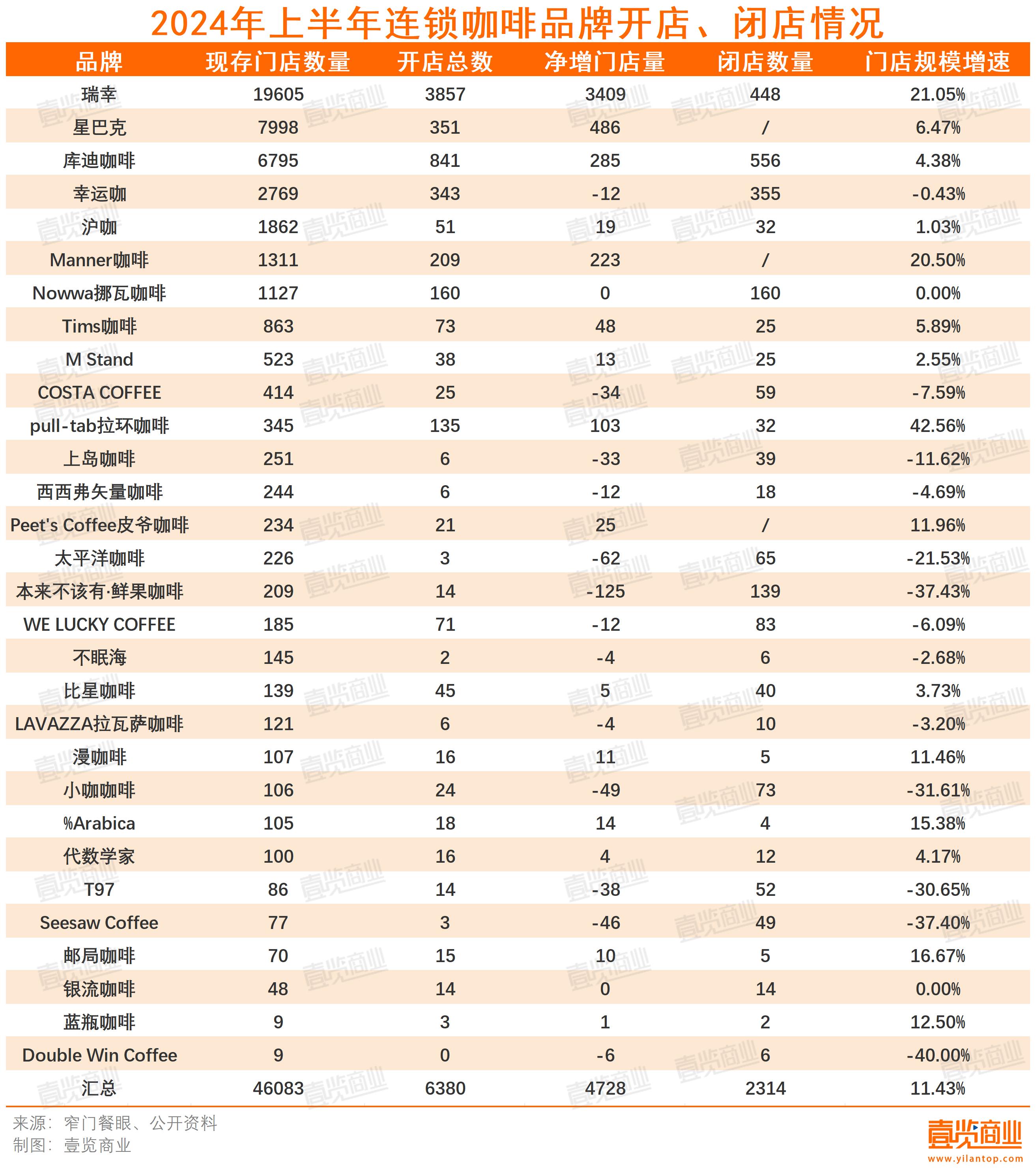

2024年上半年,壹览商业长期跟踪的30家咖啡连锁品牌新增门店6380家,门店存量达46083家,净增门店4219家,较2023年底,增长了10.08%。从单品牌门店扩张来看,有15个连锁咖啡品牌净增门店量为正。其中,有8个品牌呈两位数增速增长,2022年9月创立的Pul-Tab拉环咖啡以42.56%的增速领跑行业。

陷入瓶颈的咖啡行业

对比2023热火朝天的咖啡赛道,今年上半年咖啡行业显然有些疲软。

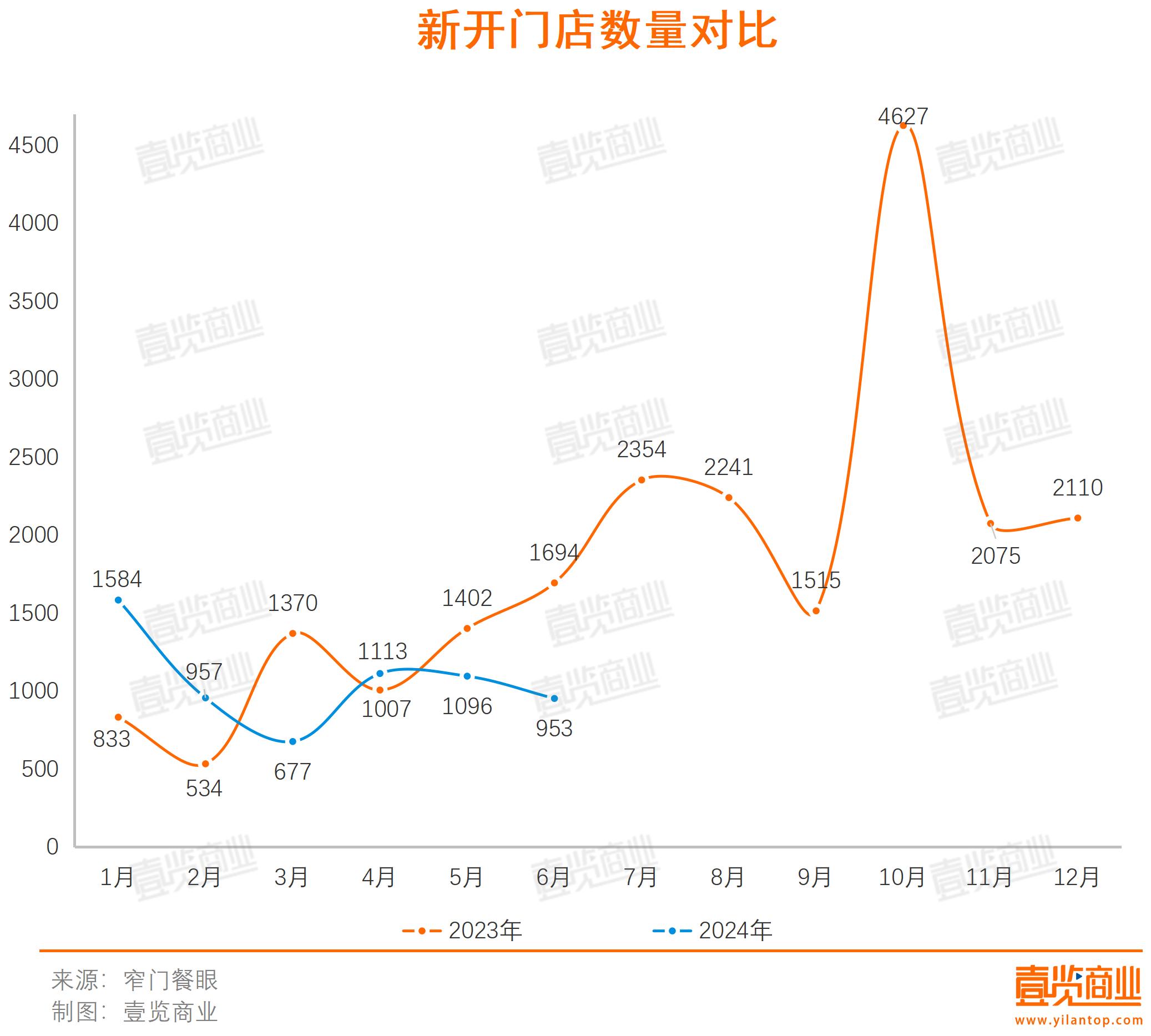

从开店数量看,连锁咖啡品牌行业开店量持续走低。1-3月开店总量分别为1584、957、677家。4月略有反弹,新开门店数量达1113家,但整体依旧呈现下行趋势,5、6月开店总量分别为1096、953家。

对比去年同期,虽彼此“打平”,但计算开店总数发现,2024年上半年开店总数为6380家,同比下降6.73%。值得注意的是,自去年10月以来,月度开店数量始终未能超越高峰,即便是在传统意义上的咖啡开店旺季,也未能激起显著的市场波动,进一步印证了当前连锁咖啡品牌行业面临的增长挑战与调整压力。

从品牌门店净增情况看,30个品牌中,有15个品牌在上半年门店规模呈正增长。其中,Pul-Tab拉环咖啡增速最快,从2023年底242家门店到6月345家门店,增长率超40%;其次是瑞幸咖啡,上半年净增门店达3409家,增长率为21%;再往后为manner咖啡,上半年净增门店达223家,增长率为20.5%。

然而,除了上述三个品牌实现了超过20%的增长外,其余大部分品牌的门店净增长维持在较低水平,增长率普遍在6%以内。反观2023年底的数据,当时壹览商业所跟踪的20个连锁咖啡品牌中,有超过半数品牌增速超过了20%,且其中不乏实现两位数乃至更高位数增长的品牌。

资本投资的热情亦能反映出行业发展的现状以及前景。从融资情况看,2024年上半年,咖啡赛道共发生10起融资,累计融资金额超1亿元,除了比星咖啡和挪瓦咖啡,多为新品牌,融资阶段也大多停留在A轮及A轮以前。与之相对的是,2023年上半年,咖啡赛道共发生18起融资,累计融资金额超6亿元。对比之下,今年不论是融资轮数还是融资金额都已腰斩。

横向对比看,咖啡也明显不敌新茶饮。

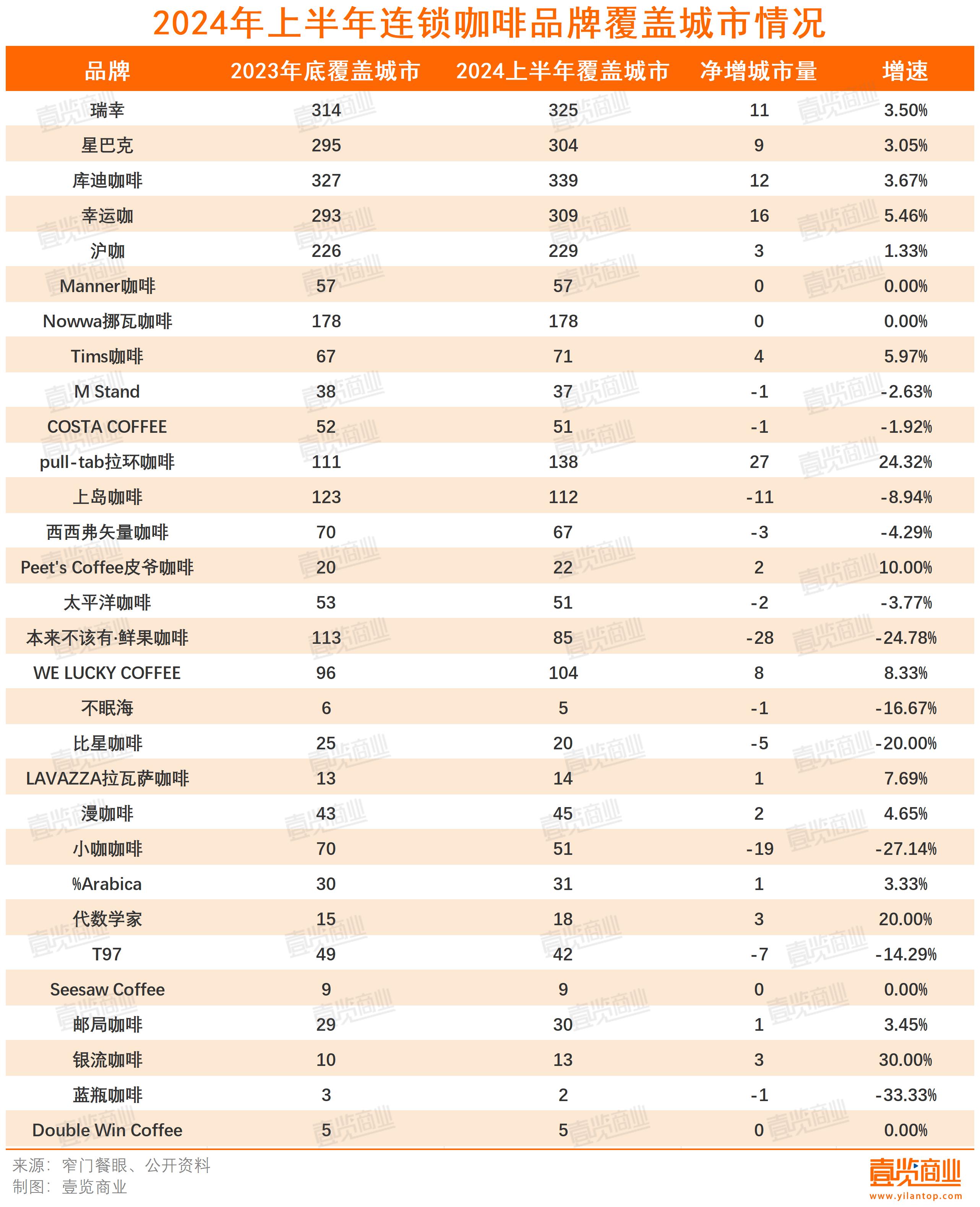

在品牌城市覆盖量方面,在壹览商业长期追踪的30家连锁咖啡品牌中,仅有4个品牌覆盖城市数量超过300城,占比不足15%;在26家连锁茶饮品牌中,有7个品牌覆盖城市数量超过300城,占比超25%。

在扩城速度方面,咖啡行业中有15个品牌在更多的城市开出了首店,有11个品牌在竞争中退出了原本门店覆盖的市场,4个品牌覆盖城市数量不变。结合品牌自身体量看其城市覆盖速率,门店总量偏小的银流咖啡、pull-tab拉环咖啡、代数学家则位列前三名,覆盖速率分别为30.00%、24.32%、20.00%。

再看新茶饮,增速超20%的品牌达7个,茉莉奶白、马伍旺饮料厂、茶颜悦色的覆盖速率达91.38%、66.67%、58.33%,整体优于咖啡行业。

综上所述,不论是横向对比还是纵向对比,2024年上半年的咖啡行业数据明显陷入停滞状态,行业增长动力不足。

值得一提的是,Seesaw Coffee、Manner、Nowwa挪瓦咖啡、Double Win Coffee虽然城市数量不变,但城市布局出现显著变化,且呈现两极分化的趋势。

一方面,门店数量少的品牌,往低线城市走,聚焦于下沉市场的开拓,积极向低线城市进发,寻求在这些地区的市场机遇与增长空间。如Seesaw Coffee,2023年底,门店全部布局在一线、新一线城市,而上半年布局了少数门店在二线城市;Double Win Coffee在二三线城市占比增加。

另一方面,门店数量多的品牌,则更多向新一线城市集中,通过在经济活跃、消费力强的城市中开设新店,进一步巩固并提升品牌的市场地位,旨在利用新一线城市的优势资源,如更高的消费水平、更成熟的消费观念以及更密集的商业活动等,为品牌带来更多的业务增长,提升品牌价值。如上半年,Manner则更多将门店集中于新一线和二线城市;Nowwa挪瓦咖啡则是将门店集中于新一线城市。

寻找新点位

近年来,随着大家饮食习惯的逐渐转变,咖啡产业得以蓬勃发展,咖啡连锁化率明显提升。《2024咖啡趋势报告》显示,2023年咖啡连锁化率已达到33.4%,意味着规模化发展步伐加快。其中,拥有5000家以上门店规模的品牌,门店数量增幅达115%。

咖啡行业从快速奔跑阶段进入了终局打法,大型连锁品牌凭借其规模优势和完善的运营体系,在市场中稳固了领先地位,并有效捕获了大部分市场增量。在这种情况下,中小品牌和初创品牌的机会不算很多,规模扩张成为品牌“突围”的必选项之一。

2024年上半年,壹览商业长期跟踪的30家咖啡连锁品牌新增门店6273家,净增门店4219家,较2023年底,增长了10.08%。其中,门店总数排行前十的品牌每个月都会开出新店,且整体呈现出,门店数量越多,铺开速度越快的趋势。

对于咖啡品牌而言,产品同质化程度较高,销售额的高低很大程度上与门店的点位挂钩。而现在的好点位基本被瓜分完毕,且在同一块位置下,存在多家咖啡、茶饮门店。所以,咖啡品牌需要将门店开到未触及的地方,寻找增量。

在这种情况下,店中店和特殊点位变得抢手。一方面,能够触达更多消费者,既能提升购买便利性,又可以进一步宣传品牌形象;另一方面,能够降低加盟商的投资门槛,快速实现品牌扩张。

瑞幸开放了定向点位加盟的模式,借助加盟商的优势,让瑞幸把门店开到写字楼大堂、学校、医院、交通枢纽、景区等特殊场景中;Tims天好陆续与中石化易捷、21世纪不动产等KA客户合作,推出“Express 融合店”,试图利用合作方的资源,将门店开到更多地方;库迪则推出便捷店型,将门店开在便利店、连锁餐厅和酒店之中,以“店中店”的形式进行经营。

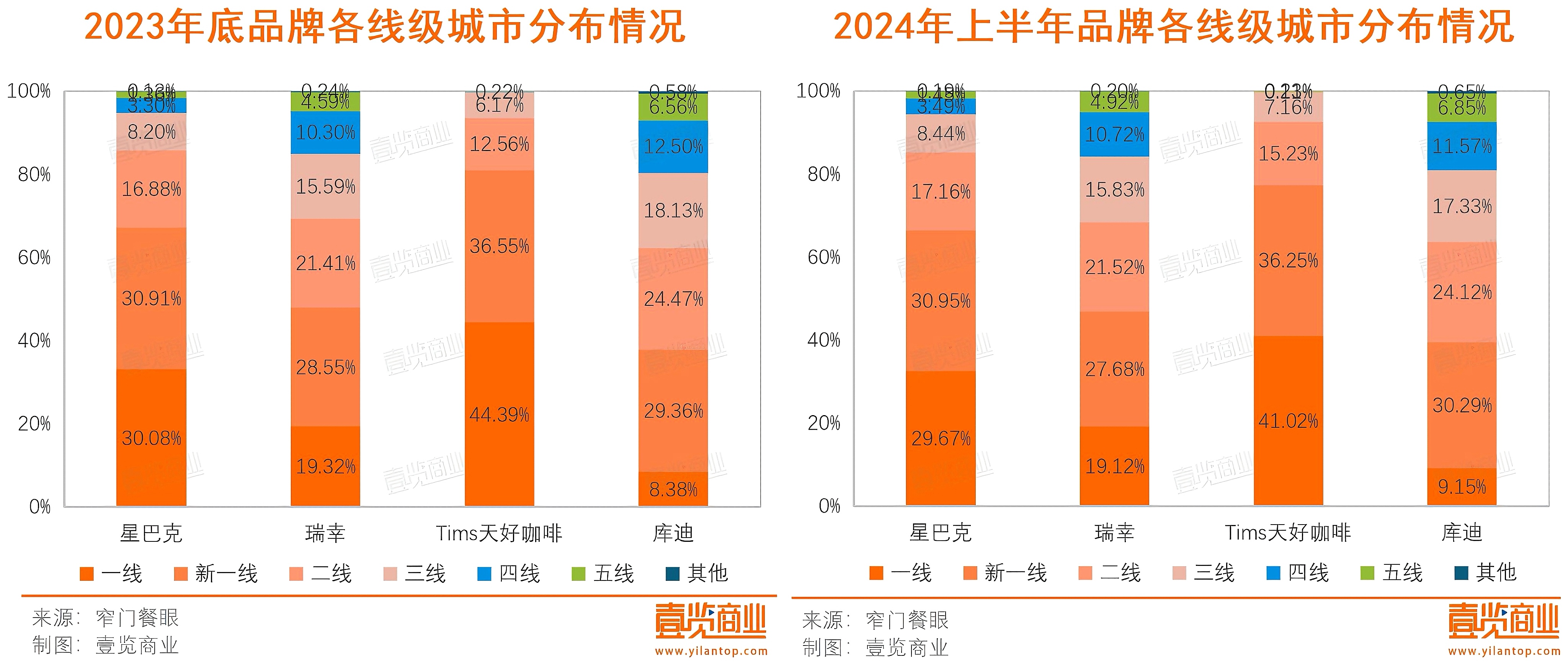

与此同时,品牌们也不满足于只把店开在一线城市。星巴克、瑞幸、Tims天好咖啡、库迪都将目光投放到下沉市场,与县城内的一众独立咖啡店正面交锋。

值得注意的是,当可开店的点位越来越稀缺,行业竞争愈发白热化,星巴克、瑞幸、库迪这类头部品牌不断扩张,中小品牌以及独立咖啡馆的生存会越来越艰难,未来整个咖啡赛道依旧是腥风血雨。

淘汰加速

在扩张与“价格战”的主旋律背后,咖啡市场的“优胜劣汰”表现得更为淋漓尽致,不少连锁咖啡品牌出现了大规模关店的情况。

本来不该有·鲜果咖啡、太平洋咖啡是上半年门店数量净减少最多的两个品牌,本来不该有·鲜果咖啡门店净减125家,太平洋咖啡门店净减62家。

本来不该有·鲜果咖啡诞生于2021年,一度被视为果咖赛道头部品牌,其门店曾在2023年初开到了近800家,今年以来却增长乏力。根据窄门餐眼数据测算,今年以来,本来不该有鲜果咖啡至少闭店139家,对比巅峰时期,门店数量锐减超七成。

这也是果咖赛道的缩影。2022年创立的“FELICITY ORIGIN果咖”,2023年底共有31家门店,目前仅剩15家;主打果咖的“啡停不可”曾在广佛两地开出过4家门店,今年以来也已悉数关闭;卡瓦尼·咖啡鲜果茶曾开出约20家门店,其官方公众号已于2023年2月停更,大众点评显示其所有门店均已关闭;

对比偏酸、苦的经典咖啡,添加了水果的甜味和多元风味的果咖,增强了咖啡的适口性,降低消费者尝试门槛,也拓宽了喝咖啡的人群。然而,随着瑞幸、库迪等一众咖啡品牌入场,利用低价优势完成了对咖啡市场的深度教育,使得原本由果咖承担的市场启蒙任务变得多余。

在这样的背景下,果咖品类的定位显得愈发尴尬——在咖啡专业人士眼中,它或许更接近于一杯奶茶;而在消费者眼中,其定价却难以与奶茶的性价比相媲美。可以说,头部玩家的规模扩张以及高举高打的价格战,都在不断挤压果咖这一细分赛道的生存空间。

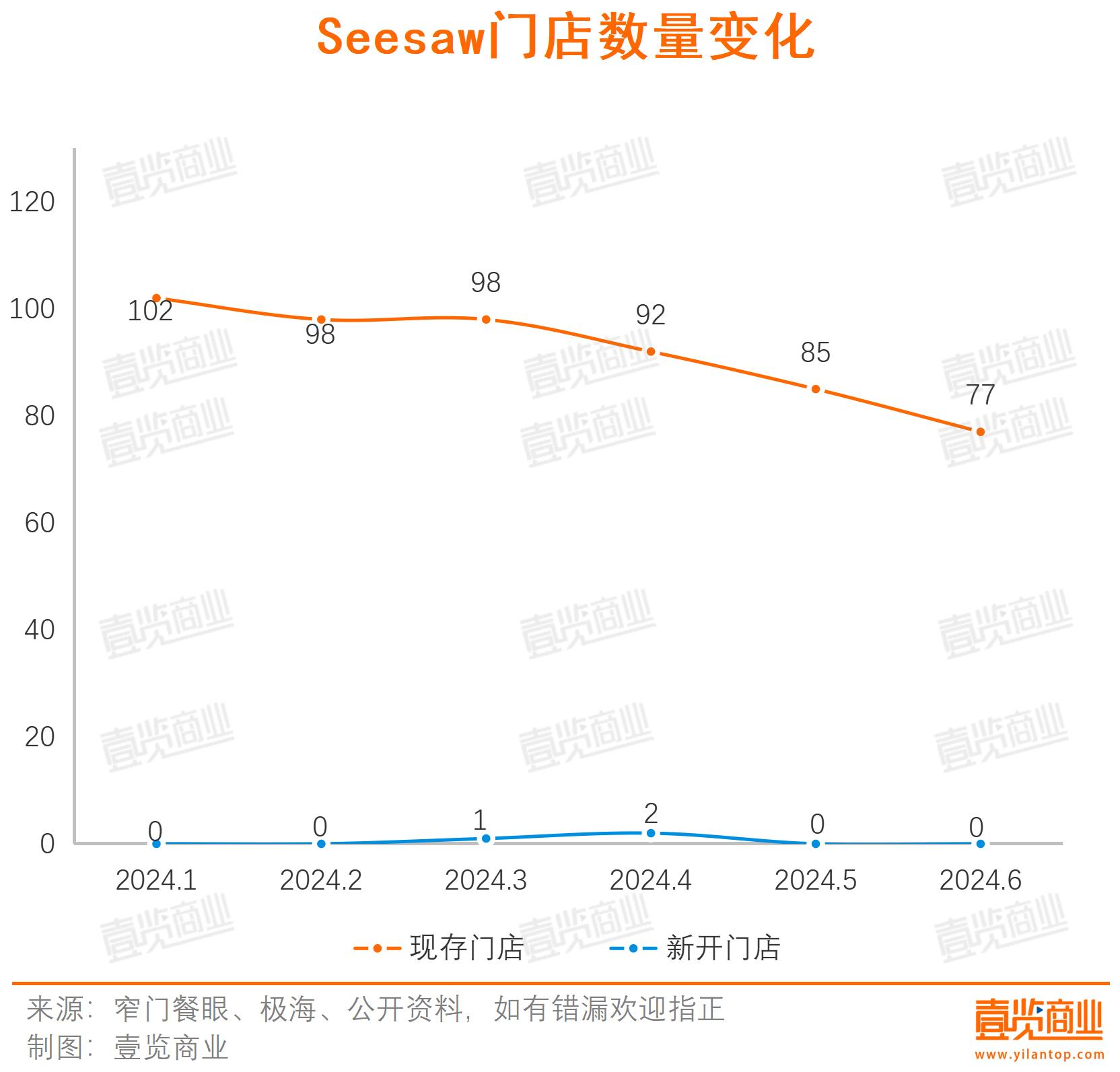

除此以外,背靠喜茶、黑蚁资本的Seesaw Coffee也没能实现自己的品牌野心。2021年创始人吴晓敏公开表示过,Seesaw要在未来五年将门店扩张至500-1000家。但现实情况是,Seesaw的门店一直在100家左右,2024年以来,门店数量更是一路下滑至70余家,“缩水”近30%。

事实上,Seesaw的品牌调性其实不错,定位精品咖啡,价格在30元以上,与瑞幸、库迪、便利店咖啡等连锁品牌形成了错位竞争。但是,如今消费行业显然已经是性价比主导,Seesaw的品牌调性优势,直接逆转成了劣势。

而且,精品咖啡注定是一个小而美的生意,因为精品咖啡需要门店周边社区有极高的消费力支撑,Seesaw在上海或许能够找到合适的门店,但离开了北上广深杭这种一线城市,单店模型就极难跑通。

此外,精品咖啡需要文化氛围支撑,咖啡师也需满足用户情绪价值和社交需求,是一门特别重且难以规模化复制的圈层生意,蓝瓶咖啡在国内都只开了9家门店,足以见得将精品咖啡打造为大连锁业态有多困难。

当然,倒下的不止这批连锁咖啡,更多中小咖啡馆在夹缝中生存,朝不保夕。据美团统计,在全球咖啡馆数量最多的上海,今年独立咖啡店的数量首次出现了减少,在咖啡总店数中的占比由去年的60.1%跌至55%。

在壹览商业看来,一波又一波的咖啡闭店潮,罪魁祸首无疑是价格战。短期来看,低价咖啡确实帮助品牌形成用户增长,让咖啡市场日渐成熟。但是长期来看,价格战难以维持,不仅难以长期盈利,而且一旦消费者形成了低价就能买咖啡的认知后,就很难扭转过来。中国食品产业分析师朱丹蓬指出,中国的咖啡行业即将进入全方位、多维度的竞争,门店规模、品牌效应、服务、客户粘性都很关键,仅靠价格打天下是不长久的。

从长远来看,市场规律终将引导价格回归理性区间,这时候考验的就是咖啡品牌的供应链能力和营销能力。对于现在的品牌来说,如何让消费者的注意力从价格转向价值,并找到更加可持续和差异化的竞争点,才是接下来经营的重点。